Как оформляется командировка генерального директора? Нужно ли оформлять приказ по форме № Т-9 или же лучше оформить его на служебном бланке со словами «Убываю в служебную командировку для...»? Как оформить передачу полномочий руководителя на исполняющего его обязанности?01.08.2008

На вопрос отвечает Демура И., ведущий юрист ООО «МедБизнесКонсалтинг»

Двойственность правового статуса генерального директора проявляется в том, что его деятельность регулируется положениями не только трудового, но и гражданского законодательства.

Напомним, что понятие служебной командировки раскрывается в статье 166 Трудового кодекса РФ. Это поездка работника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы. В этом случае не надо забывать, что работодатель - это физическое лицо либо организация, вступившие в трудовые отношения с работником. Генеральный директор (если он только не является одновременно и учредителем компании) - не работодатель. Он такой же наемный работник, только как орган управления и уполномоченное лицо является законным представителем работодателя в отношениях с другими работниками.

При оформлении командировки директора применяются те же самые унифицированные формы, утвержденные постановлением Госкомстата России от 05.01.2004 г. № 1 , что и при направлении в командировки остальных сотрудников, а именно:

- приказ (распоряжение) о направлении работника в командировку (форма № Т-9);

- командировочное удостоверение (форма № Т-10);

- служебное задание для направления в командировку и отчет о его выполнении (форма № Т-10а).

Как известно, эти документы подписываются руководителем организации. Но тогда получается, что при возникновении необходимости -в командировке генеральный директор сам себя туда направляет? -Да, именно так.

Право издания распорядительных документов в организации закрепляется в ее уставе. Таким правом изначально обладает ее руководитель. Кроме того, руководитель организации делегирует право подписи документов, в том числе приказов, своим заместителям и иным лицам, что должно быть оформлено соответствующим правовым актом, о чем более подробно будет упомянуто ниже. Однако это не лишает права подписи самого директора.

Теперь вкратце расскажем об особенностях заполнения -командировочных документов.

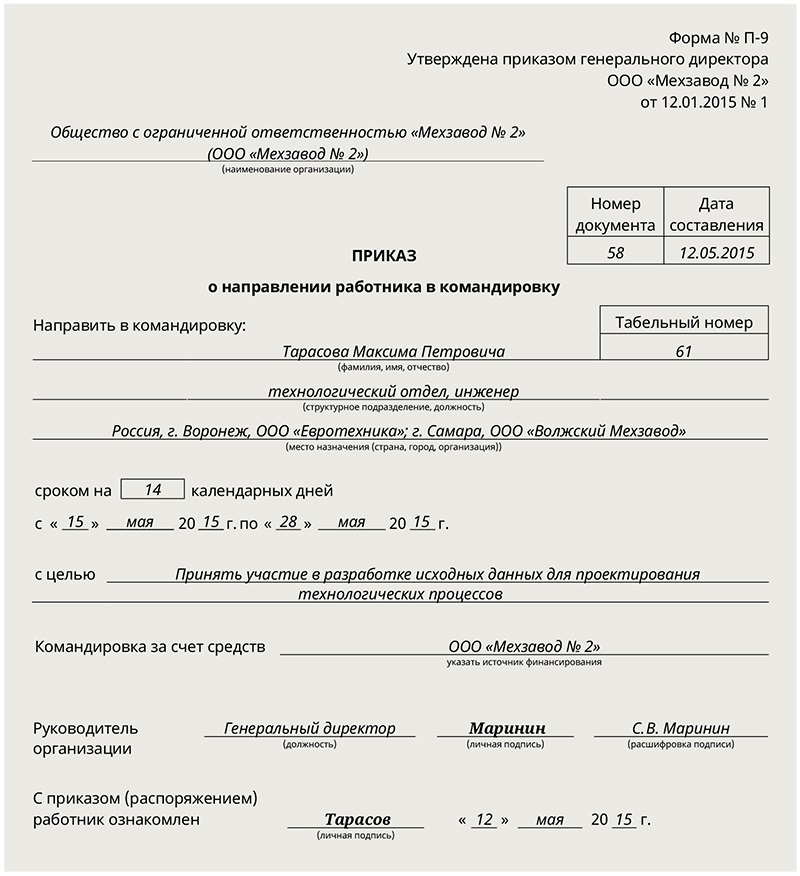

Приказ (распоряжение) о направлении работника в командировку (форма № Т-9) применяется для учета и направления руководителя в командировку. Заполняется на основании служебного здания, подписывается самим генеральным директором организации или уполномоченным им на это лицом.

Служебное задание и отчет о его выполнении (форма № Т-10а) подписывается и утверждается самим руководителем организации. По возвращении из командировки генеральный директор составляет отчет о выполненной за период командировки работе, который предоставляется в бухгалтерию. Служебное задание отражает основные результаты поездки в кратком -письменном отчете и подтверждает производственный характер расходов.

Командировочное удостоверение (форма № Т-10) является документом, удостоверяющим время пребывания в служебной командировке на территории РФ или страны СНГ, при въезде в которую, согласно межправительственным соглашениям, не проставляется отметка о пересечении государственной границы. Командировочное удостоверение выписывается в одном экземпляре на основании приказа о направлении в командировку и передается генеральному директору. В каждом пункте назначения в командировочном удостоверении делаются отметки о времени прибытия и выбытия, которые заверяются подписью ответственного должностного лица и печатью. После возвращения из командировки удостоверение предоставляется в бухгалтерию вместе с авансовым отчетом директора и документами, подтверждающими производственные расходы. Командировочное удостоверение может не выписываться, если руководитель должен возвратиться из командировки в место постоянной работы в тот же день, в который он был командирован. При зарубежных командировках -командировочное удостоверение не выписывается.

Перед поездкой директору также выдается аванс на командировочные расходы, по которому тот при возвращении из командировки предъявляет в бухгалтерию отчет по унифицированной форме № АО-1, утвержденной Госкомстатом 01.08.2001 г.

Важный момент, на который следует обратить особое внимание, - это передача полномочий временно исполняющему обязанности генерального директора, когда последний находится в командировке. В большинстве случаев таким сотрудником является заместитель генерального директора. Если заместителя у директора нет, то эти обязанности могут быть возложены на другого сотрудника. Образец издаваемого приказа о временном возложении обязанностей генерального директора на заместителя или иного сотрудника приведен в Примере 1.

За исполнение обязанностей отсутствующего работника без освобождения от своей основной работы полагается доплата (статья 151 Трудового кодекса РФ).

Если заместитель генерального директора или иной, определенный приказом сотрудник будет выполнять не все функции генерального директора, а только часть из них, то в приказе (распоряжении) надо четко установить круг его полномочий. В противном случае он будет выполнять те функции, которые определены для генерального директора уставом организации и законодательством РФ.

Порядок временного замещения генерального директора прописывается в уставе компании и в трудовых договорах с генеральным директором и его заместителем. Если же в уставе общества не прописана вся процедура замещения, то издается отдельный приказ. Если в обязанности сотрудника, которому директор делегировал свои полномочия во время командировки, не входит функция замещения и он при этом не освобождается от своей основной работы, то исполнение обязанностей можно поручить ему с письменного согласия (статья 60.2 ТК РФ). В этом случае следует заключить с сотрудником дополнительное соглашение к трудовому договору, в котором нужно прописать все обязанности по замещаемой должности, установить срок замещения, а также определить размер доплаты. Можно оформить замещение через временный перевод на другую работу для замещения временно отсутствующего сотрудника (статья 72.2 ТК РФ). Необходимость оформления дополнительного соглашения не отпадает, однако в срок перевода в соглашении указывается: «До выхода генерального директора на работу». Запись в трудовую книжку ни в том, ни в другом случае делать не нужно.

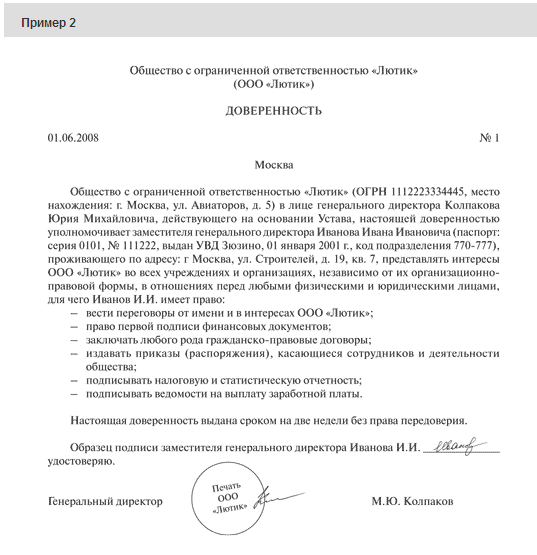

Кроме этого, на время отсутствия генерального директора необходимо оформить доверенность с указанием переданных лицу полномочий (см. Пример 2). Доверенность - понятие гражданского законодательства и является в соответствии со статьей 185 ГК РФ письменным уполномочием, выдаваемым одним лицом другому лицу для представительства перед третьими лицами. Доверенность выдается на срок не более трех лет, а если срок не указан, она действует в течение одного года с момента выдачи. Лицо, выдавшее доверенность, может в любое время ее отменить. А лицо, которому выдана доверенность, вправе отказаться от нее в любое время (часть 1 статьи 188 ГК РФ).

В доверенности, так же как и в приказе, надо отразить только те полномочия, которые директор доверяет осуществлять своему заместителю.

Кроме этого, для возможности подписывать финансовые документы обязательно наличие образца подписи лица, замещающего генерального директора, в банковской карточке. Об этом необходимо позаботиться заранее.

Исполняющий обязанности генерального директора, независимо от того, является ли он заместителем или иным сотрудником, должен подписывать документы от своего имени с указанием своей должности по штатному расписанию. Проставление в документах перед фамилией директора от руки «И.О.» и своей подписи недопустимо, поскольку должности «исполняющий обязанности» не существует. Полномочия тому или иному сотруднику делегируются официально, на основании правовых документов, поэтому подпись и расшифровка подписи должны совпадать.

Замещение должности не проходит на безвозмездной основе. Согласно статье 151 ТК РФ исполняющему обязанности временно отсутствующего сотрудника положены доплаты, размер которых устанавливается соглашением сторон трудового договора.

В действующем разъяснении Госкомтруда СССР и Секретариата ВЦСПС от 29.12.1965 г. № 820/39 «О порядке оплаты временного заместительства» в части, не противоречащей ТК РФ, сказано, что временно исполняющему обязанности выплачивается разница между его фактическим окладом и должностным окладом замещаемого работника. При этом надо принять во внимание, что подпункт «а» (абзац 3) и абзац 4 пункта 1 указанных разъяснений о том, что разница в окладах не выплачивается штатному заместителю или помощнику генерального директора, а также главному инженеру, который замещает отсутствующего руководителя, ныне не действуют. Эти пункты были отменены Определением Верховного Суда РФ от 11.03.2003 г. № КАС03-25 как ущемляющие права сотрудников и противоречащие статье 151 ТК РФ. Таким образом, любому сотруднику, в том числе и штатному заместителю генерального директора, для которого замещение отсутствующего руководителя - прямая обязанность по договору, нужно доплачивать за временное исполнение обязанностей руководителя.

Отмена командировочных удостоверений с 2015 года упростила документооборот (Изменения , утвержденные постановлением Правительства РФ от 29 декабря 2014 г. № 1595). Отправляя работника в служебную поездку, работодатели теперь не тратят время на оформление командировочного удостоверения, составление служебного задания, а работник не обязан представлять отчет о его выполнении. Многим неясно, как применять новый порядок, какой документ заменит служебное поручение, как оформить командировку генерального директора. Рассмотрим эти и другие вопросы.

Шаг 1. Разбираемся, где прописать цель служебной поездки

Раньше мы указывали поручение работнику в служебном задании, которое с 2015 года отменили. Нужно ли теперь составлять какой-либо документ вместо служебного задания или цель поездки достаточно отразить в приказе?

Направляя сотрудника в командировку, нужно зафиксировать цель поездки, чтобы подтвердить ее деловой характер (ст. 166 ТК РФ). До 2015 года цель командировки указывали в служебном задании. В связи с отменой этого документа организация вправе сама решить, какими бумагами она будет подтверждать деловой характер поездки. Наиболее удобно уточнить, для чего сотрудник едет в другой город, в приказе о направлении в командировку и ознакомить с ним работника под роспись.

Если вы не пропишете цель поездки, у налоговой инспекции возникнут сомнения в необходимости командировки и выплаченных сотруднику суточных (абз. 2 п. 3 Положения, утвержденного постановлением Правительства РФ от 13 октября 2008 г. № 749 (далее -Положение № 749)). А значит, появится риск того, что расходы на командировку не получится учесть при расчете налога на прибыль (п. 1 ст. 252 , подп. 12 п. 1 ст. 264 НК РФ).

Шаг 2. Узнаем, можно ли, как раньше, выписывать командировочное удостоверение

Руководитель нашей организации не видит альтернативы командировочному удостоверению как документу, подтверждающему срок командировки. Можем ли мы продолжать его выписывать?

Применять командировочное удостоверение, служебное задание и отчет не обязательно, но если ваша организация желает использовать старый порядок документооборота, это нужно закрепить в локальном акте, например в Положении о командировках (ст. 8 ТК РФ). В любом случае имейте в виду, что командировочные удостоверения больше не подтверждают срок служебной поездки . Теперь эту функцию выполняют проездные билеты (п. 7 Положения № 749). Их сотрудник представляет работодателю после возвращения из командировки.

Если сотрудник ездил в поездку на личной машине, он укажет срок командировки в служебной записке (абз. 2 п. 7 Положения № 749 ). По датам на подтверждающих документах, которые он приложит к служебной записке, вы сможете определить маршрут сотрудника. Если вы по-прежнему оформляете командировочное удостоверение, то будьте готовы к тому, что принимающая сторона может и вправе отказаться ставить в нем отметки.

Шаг 3. Выясняем, какие реквизиты должен содержать приказ о командировке

Есть задумка составить собственный бланк приказа о командировке на основе формы № Т-9. Хотим удалить те поля и графы, которые мы никогда не заполняем. Какие реквизиты обязательно нужно оставить?

Вы вправе сами решить, по какой форме составлять приказ о командировке. Сотрудника направляют в командировку на основании распоряжения работодателя (ст. 166 ТК РФ). Такое распоряжение оформляют в виде соответствующего приказа. Документ составляют по унифицированной форме № Т-9 или другому образцу, утвержденному в организации (ч. 4 ст. 9 Федерального закона от 6 декабря 2011 г. № 402-ФЗ (далее - Закон № 402-ФЗ )).

Если вы решили разработать и применять собственный образец приказа, проследите, чтобы форма содержала обязательные реквизиты (ст. 166 ТК РФ , ч. 2 ст. 9 Закона № 402-ФЗ ). В частности, проверьте, чтобы в образце приказа о командировке присутствовала ссылка в правом верхнем углу формы на приказ руководителя организации об утверждении первичных учетных документов.

В приказе о командировке должно быть : наименование организации, наименование документа и дата его составления, Ф.И.О. работника, его должность и структурное подразделение, место назначения (страна, город, организация). А также срок командировки (количество календарных дней), даты начала и окончания поездки, цель командировки, организация, которая оплачивает командировочные расходы, подпись руководителя организации и работника.

В форме № Т-9 можно (образец ниже):

Исключить коды по ОКУД и ОКПО;

- использовать название «приказ», а не «приказ (распоряжение)»;

- исключить упоминание о служебном задании в строке «Основание (документ, номер, дата)» либо вовсе удалить эту строку.

Шаг 4. Уточняем, кто издает приказ о командировке генерального директора

Генеральный директор планирует отправиться со служебными целями в Европу. Как оформить его командировку с учетом новых правил?

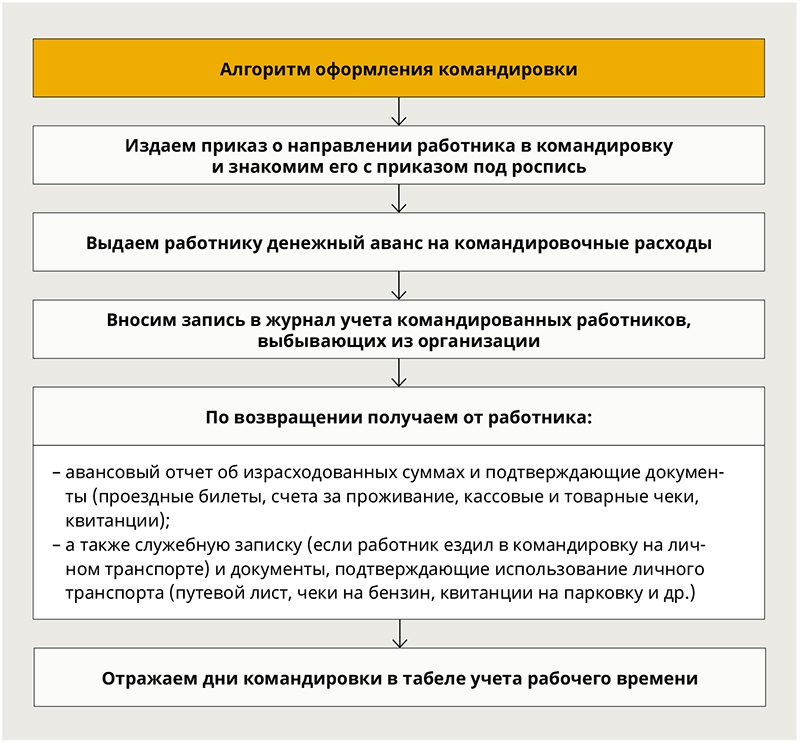

Командировка руководителя организации оформляется по общим правилам (Положение № 749 ) (схема ниже). В первую очередь составьте приказ о командировке (п. 3 Положения № 749 ). В вашем случае генеральный директор издает такой приказ в отношении себя (письмо Роструда от 11 марта 2009 г. № 1143-ТЗ). На основании приказа бухгалтер определит сумму аванса на оплату проезда, проживания и суточных, перечислит ее на зарплатную карту работника (п. 10 Положения № 749 ). Как правило, суточные выплачиваются в рублях, а при направлении в заграничную командировку - в иностранной валюте.

Чтобы закрепить порядок оформления служебных поездок и предупредить возможные ошибки, утвердите в организации Положение о командировках или иной локальный акт (ст. 8 ТК РФ). Пропишите в нем общие правила о командировках, последовательность действий в ситуациях, прямо не урегулированных законом, а также нормы компенсаций расходов на проезд, наем жилья, выплату суточных

Далее факт выезда руководителя отражают в журнале учета работников, выбывающих в командировку (п. 8 Положения № 749 , п. 1 Приложения № 1 к приказу Минздравсоцразвития России от 11 сентября 2009 г. № 739н (далее - Приложение № 1, 2)). По возвращении генеральный директор сдает авансовый отчет и подтверждающие документы (п. 26 Положения № 749 ). Поскольку руководитель вернется из загранкомандировки, он дополнительно должен представить ксерокопии загранпаспорта с отметками о пересечении границы (п. 18 Положения № 749 ). Это влияет на размер суточных.

Шаг 5. Заполняем журнал учета командированных работников

Как правильно отразить сведения о командированном работнике в журнале учета? Допустимо ли вносить изменения в эту форму?

Форма журнала учета работников, выбывающих в командировку, установлена Приложением № 2 . Его заполняет сотрудник, ответственный за ведение такого журнала (п. 5 Приложения № 1). В журнале отражают сведения (п. 2 Приложения № 1): Ф. И.О. командированного работника, дату и номер командировочного удостоверения, наименование организации, в которую командируется работник, и пункт назначения.

В связи с отменой командировочных удостоверений в графе «Дата и номер командировочного удостоверения» вы можете поставить прочерк или указать номер приказа о направлении сотрудника в командировку (образец ниже). Другой вариант - исключить указанный реквизит из унифицированной формы журнала и утвердить обновленный образец приказом руководителя организации либо приложением к учетной политике (ч. 4 ст. 9 Закона № 402-ФЗ).

Шаг 6. Определяемся с формой отчета сотрудника о выполненной работе в командировке

Раньше из служебного задания и отчета было видно, для чего работодатель направил сотрудника в служебную поездку и какую работу он там фактически проделал. В каком виде теперь оформлять отчет о работе?

В любом, в зависимости от того, как это предусмотрено локальным актом. Работодатель направляет сотрудника в командировку для выполнения конкретного задания (ч. первая ст. 166 ТК РФ). При этом организация сама определяет, как сотрудник будет доказывать, что ездил в поездку не зря.

На практике сотрудник зачастую отчитывается устно. В подтверждение своих слов он представляет заключенный договор, товарную накладную и др. Если сотрудник по своей вине не исполнил возложенные на него обязанности, вы вправе привлечь его к дисциплинарной ответственности (абз. 2 ч. второй ст. 21). Документ

От цели командировки зависит бухгалтерский учет расходов на нее. Командировочные могут включаться в стоимость приобретенных ценностей, а могут списываться непосредственно на расходы. В налоговом учете организация может не включать командировочные в стоимость ТМЦ, а списывать сразу на затраты как косвенные расходы.

Порой у организации появляется реальная возможность выбирать, по какой статье расходов ей учитывать затраты на командировки. Это происходит в тех случаях, когда работник направляется для приобретения основного средства или нематериального актива. А ведь от выбранного варианта будет зависеть, как скоро организация спишет командировочные на расходы и в каком размере.

Покупка ОС и НМА Налоговый кодекс предлагает вариантность учета командировочных расходов при приобретении ОС и НМА. Первый вариант - их можно включить в стоимость этих активов и списывать на уменьшение налогооблагаемой прибыли через амортизационные отчисления в течение срока полезного использования ОС или НМА. Второй вариант - списать как прочие расходы в том периоде, в котором работник был командирован и произвел соответствующие траты. Отметим, что во втором случае организация сможет учесть суточные только в пределах норм (100 рублей по командировкам в пределах РФ, норма установлена постановлением Правительства РФ от 08.02.02 N 93). Но, несмотря на это ограничение, учитывать командировочные расходы как прочие для организации частенько гораздо выгоднее, поскольку она может их списать как косвенные в текущем отчетном (налоговом) периоде (п. 2 ст. 318 НК РФ).

Впрочем, нужно обязательно иметь в виду следующий факт. "При всем богатстве выбора" МНС России альтернативы не предоставляет. Те специалисты ведомства, к которым мы обратились, чтобы узнать официальную позицию по этому вопросу, не считают, что кодекс позволяет организациям выбирать, как им учитывать расходы на командировки, связанные с приобретением основных средств и нематериальных активов. По их мнению, такие расходы на командировки увеличивают стоимость основных средств и нематериальных активов в налоговом учете, впрочем, также как и в бухгалтерском.

Но мы здесь не можем согласиться с налоговиками. Приведем свои аргументы. С одной стороны, расходы на командировку, связанную с приобретением ОС или НМА формируют их первоначальную стоимость (п. 1, 3 ст. 257 НК РФ). С другой стороны, в статье 264 среди прочих указаны все командировочные расходы и нет исключений для расходов по поездкам, связанным с приобретением ОС и НМА. Делаем вывод: налогоплательщик вправе выбирать вариант учета.

Конечно, не каждому бухгалтеру захочется спорить с налоговиками. Но этого спора можно и избежать. Только для этого не обязательно включать командировочные расходы в стоимость основных средств и нематериальных активов в налоговом учете. Можно просто "правильно" оформить первичные документы. Если в приказе (командировочном удостоверении) не будет явно указано, что работник едет за оборудованием, а указано, что он едет решать производственные вопросы (или что-то в этом роде), то командировочные можно будет учесть в том периоде, когда они произведены.

При таком оформлении документов командировочные расходы и в бухгалтерском учете не будут включаться в стоимость основных средств и нематериальных активов, а будут учитываться в том, периоде, к которому они относятся.

*** Рассмотрим отражение в учете одних и тех же сверхнормативных командировочных расходов в зависимости от целей командировки на примере.

Пример.

Организация возместила работнику затраты по командировке:

Документально подтвержденные расходы на проживание в сумме 1800 руб. (900 руб. х 2 дн.), в том числе НДС - 300 руб. (налог с продаж в счете не выделен);

Суточные в размере 1000 руб. (500 руб. х 2 дн.).

Организация учитывает доходы и расходы в целях налогообложения прибыли методом начисления.

Если в приказе руководителя говорится, что работник направлен в командировку для решения производственных вопросов (например, проведения переговоров), то бухгалтер делает следующие записи:

Дебет 26 Кредит 71

2500 руб. (1500 + 1000) - отражены затраты по командировке, связанные с текущей деятельностью, в том числе сверхнормативные суточные;

Дебет 19 Кредит 71

- 300 руб. - учтен НДС по командировочным расходам.

Расходы на найм жилого помещения учитываются при исчислении налога на прибыль в полной сумме (подп. 12 п. 1 ст. 264 НК РФ). Уплаченный НДС по этим расходам принимается к вычету (п. 7 ст. 171 НК РФ):

Дебет 68 Кредит 19

- 300 руб. - принят к вычету НДС по командировочным расходам.

Суточные за два дня нахождения в командировке в пределах норм (100 руб. х 2 дн. = 200 руб.) будут учтены при налогообложении прибыли. Суточные сверх норм, в нашем примере 800 руб. (1000 - 200), не учитываются при налогообложении прибыли.

Сверхнормативные суточные (800 руб.) бухгалтер включит в налоговую базу по налогу на доходы физических лиц (п. 3 ст. 217 НК РФ). Единым социальным налогом суточные не облагаются в полном обЪеме (п. 1 ст. 238, п. 3 ст. 236 НК РФ).

Расходы по найму жилого помещения (1500 руб.) не облагаются налогом на доходы физических лиц и ЕСН в полном обЪеме (п. 3 ст. 217, п. 1 ст. 238 НК РФ).

Если в приказе руководителя зафиксировано, что работник ездил в командировку для покупки основного средства, тогда затраты по такой командировке, в том числе суточные в полном обЪеме, включаются в первоначальную "бухгалтерскую" стоимость основного средства (п. 8 ПБУ 6/01 "Учет основных средств").

В учете будут сделаны записи:

Дебет 08 Кредит 71

- 2500 руб. (1500 + 1000) - отражены затраты по командировке, связанные с приобретением обЪекта основных средств;

Дебет 19 Кредит 71

- 300 руб. - отражен НДС по командировочным расходам;

Дебет 01 Кредит 08

- 2500 руб. - учтены в первоначальной стоимости основного средства затраты по командировке;

Дебет 68 Кредит 19

- 300 руб. - принят к вычету НДС основному средству после ввода обЪекта в эксплуатацию.

В налоговом учете сумма сверхнормативных суточных 800 рублей будет включена в стоимость ОС как и в бухучете. В отличие от первого варианта учета в примере, эта сумма будет учтена при налогообложении прибыли, хотя и постепенно (как и все другие расходы на командировку).

Другие цели командировок Когда цель командировки - не приобретение основного средства или НМА, Налоговый кодекс не предоставляет возможность выбирать, как учитывать командировочные. Они учитываются как прочие расходы. При этом бухгалтерский и налоговый учет в некоторых случаях совместить нельзя.

Покупка товаров для перепродажи. Если работник командируется для приобретения товаров (для осуществления торговых операций), то командировочные расходы в налоговом учете считаются издержками обращения текущего отчетного (налогового) периода и относятся к косвенным расходам, то есть списываются в текущем месяце (ст. 320 НК РФ). А покупная стоимость товаров для целей налогообложения прибыли формируется исходя из цены приобретения, в которую включаются расходы, предусмотренные договором поставки, купли-продажи. Она списывается только при реализации товаров в соответствии с подпунктом 3 пункта 1 статьи 268 НК РФ.

В бухгалтерском учете расходы на командировку, связанную с приобретением товаров, включаются в стоимость этих товаров (п. 6 ПБУ 5/01 "Учет материально-производственных запасов", утвержденного приказом Минфина России от 09.06.01 N 44н).

Решение вопросов, связанных с работой обЪекта обслуживающего производства (хозяйства). В этом случае командировочные расходы увеличат расходы по содержанию указанных обЪектов. В бухгалтерском учете они будут отражены на счете 29 "Обслуживающие производства и хозяйства".

В налоговом учете эти расходы будут учитываться отдельно, поскольку налоговая база по деятельности, связанной с использованием обЪектов обслуживающих производств и хозяйств, определяется отдельно (ст. 275.1 НК РФ).

Новое в деятельности организации. Если деловая поездка работника связана с открытием нового производства, новых направлений работы, или командировка связана с продвижением на рынок новых видов услуг, товаров, продукции и т. п., то командировочные расходы в бухгалтерском учете относятся на расходы будущих периодов. Впоследствии они равномерно списываются на счета учета затрат и т.п.

В налоговом учете такие расходы уменьшают налогооблагаемую прибыль того периода, к которому они относятся, если организация учитывает доходы и расходы методом начисления (п. 1 ст. 272 НК РФ).

Текущая производственная деятельность. Если цель командировки связана непосредственно с производством продукции, работ, услуг (если цель командировки не относится к указанным выше), то расходы на нее для целей налогообложения прибыли учитываются как прочие. Суточные принимаются в пределах норм (подп. 12 п. 1 ст. 264 НК РФ).

В бухгалтерском учете организация отражает на счетах учета затрат суточные в полном обЪеме.