Вопрос документального оформления командировочной поездки актуален для многих организаций. Никому не хочется сталкиваться с проблемами при проверках, а потому лучшим вариантом становится возможность сразу сделать все должным образом. Чтобы правильно оформить служебную поездку сотрудника, следует ознакомиться со всеми изменениями, актуальными на 2017 год.

Оформление командировки в 2017 году - изменения в законодательстве

На 2017 год основным изменением в законодательстве по оформлению командировки является изменение начисления страховых взносов с суточных. В данном вопросе предписывается определенный лимит, с которого удержание не осуществляется. Он устанавливается в следующих значениях:

- для поездок по России 700 рублей;

- для зарубежных поездок 2500 рублей.

Организация не ограничивается в начислении суточных командируемому сотруднику. Однако с разницы между установленным значением и выданными средствами удерживаются страховые взносы.

Более серьезные изменения в законодательстве по оформлению командировок были осуществлены в 2015 году. Постановление правительства под номером 749 значительно упростило документооборот. По новой схеме следующие документы являются необязательными для оформления:

Однако многие организации продолжают использовать данные образцы документации наряду с основными документами.

Командировка на один день

По внесенным изменениям служебной поездкой следует считать также и командирование в другое подразделение компании. Часто такие переезды требуют меньше одного дня. Оформляются они по стандартной процедуре с той лишь разницей, что суточные в данном случае не выплачиваются.

Для многих руководителей часто возникает вопрос, как оформить командировку в выходной день. Главным аспектом в данном отношении является согласование с работником. По законодательству работа в выходной или праздник оплачивается в двойном размере. Сотрудник может согласиться на обычную оплату, но взамен получить полноценный выходной в тот день, который ему удобен.

Командировка на личном транспорте

Отдельно следует рассмотреть вопрос, как оформить командировку на личном автомобиле. Возможность такой поездки допускается законодательством и может быть отражена в приказе о командировании. В документе руководитель указывает на использование личного транспорта с внесением его марки и регистрационного номера. Соответствующее разрешение также издается и в отдельном порядке.

В этой ситуации главным аспектом становится определение понесенных расходов. По возвращению из служебной поездки сотрудник в течение трех дней должен представить записку с указанием понесенных затрат. К ней прилагаются квитанции на стоянку и заправку личного автомобиля. Согласно предъявляемым данным и осуществляется возмещение убытков.

Налоговые службы нередко требуют оформление путевого листа в этом случае. Данный документ наглядно показывает текущую ситуацию. Однако обязательным он не является, вся представленная в нем информация может содержаться в докладной записке сотрудника.

Как оформить зарубежную командировку

Процедура оформления зарубежной командировки не сильно отличается от обычной. Главным аспектом становится большее количество документов, а также расходов, которые могут быть оформлены как командировочные:

- стоимость транспорта;

- аренда жилья по месту пребывания;

- суточные начисления;

- затраты на оформление визы и загранпаспорта;

- различные сборы и платежи, установленные законодательством других стран.

Для того, чтобы организация могла оформить возмещение всех затрат, они должны быть документально подтверждены. Билеты, квитанции, расписки, чеки - все затраты предъявляются сотрудником по возвращению в течение трех дней.

Какими документами подтвердить командировочные расходы в 2017 году. Изменения, свежие новости, лимиты на суточные и документы на проезд, обо всем этом в нашей статье.

Какими документами оформить командировку в 2017 году

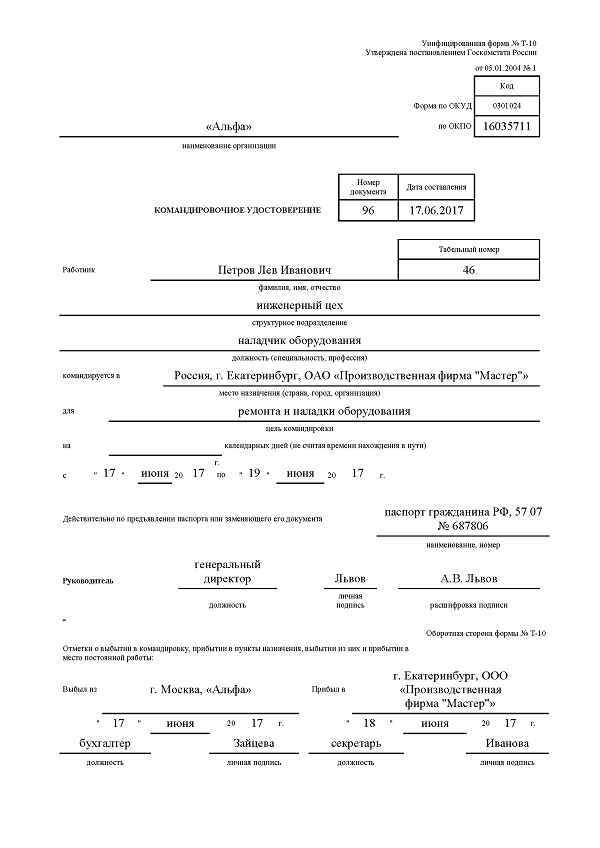

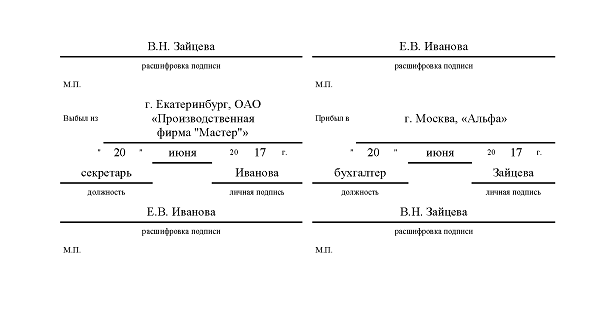

Напоминаем, что для оформления командировки в 2017 году достаточно составить только приказ. Оформлять командировочное удостоверение и служебное задание теперь не обязательно.

Соответствующие изменения внесены Постановлением Правительства от 29.12.14 № 1595. Напоминаем, что до вступления в силу указанных поправок, цель командировки определялась руководителем компании и прописывалась в служебном задании на командировку в 2017 году (образец).

А срок пребывания сотрудника в командировке подтверждался командировочным удостоверением. Но в 2017 году эти документы можно больше не оформлять. Теперь фактический срок нахождения в командировке определяется по проездным документам (п. 7 Положения об особенностях направления сотрудников в служебные командировки, утв. Постановлением Правительства РФ от 13.10.08 № 749, далее – Положение).

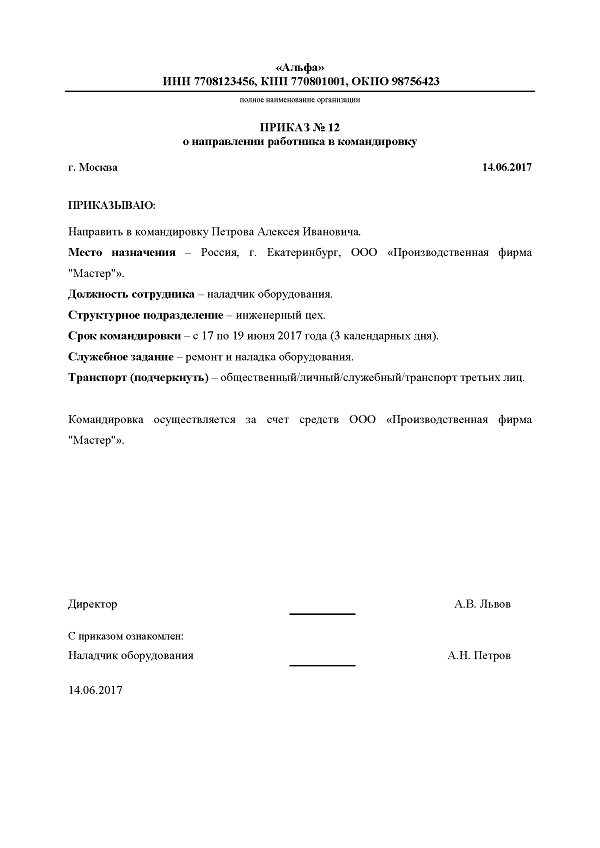

Приказ на командировку работника в 2017 году (образец) – единственный документ, который нужно составить перед командировкой в обязательном порядке (п. 3 Положения).

После этого, сотруднику нужно выдать денежный аванс. Это необходимо для того, чтобы работник мог оплачивать расходы на проезд и наем жилого помещения, либо дополнительные расходы, связанные с проживанием вне места жительства, т.н. суточные (п. 10 Положения).

Возмещение командировочных расходов работнику в 2017 году

Закон гарантирует командированному работнику оплату следующих расходов (ст. 168 ТК РФ):

- ежедневные командировочные расходы в 2017 году или суточные ;

- расходы на проезд к месту командировки (и обратно), включая расходы на такси, личный или служебный транспорт;

- расходы на проживание (аренду квартиры в месте командирования).

А теперь рассмотрим эти расходы подробнее.

Как компенсировать суточные командированному работнику в 2017 году

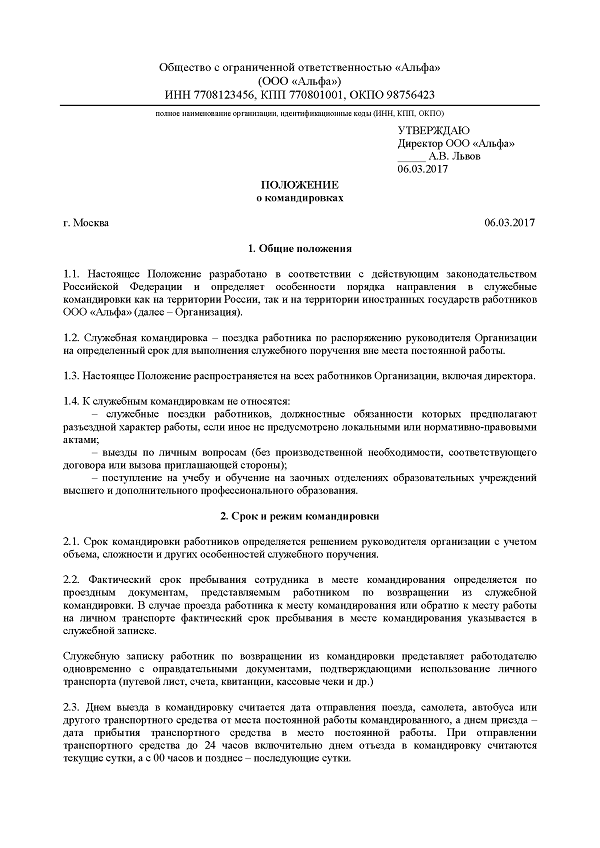

Итак, суточные, их размер и порядок выплаты компания устанавливает самостоятельно. Прописать это можно в коллективном договоре или локальном нормативном акте.

Но тут есть один нюанс, закон ограничивает размер суточных, не облагаемых НДФЛ. Для поездок по России - это 700 рублей, а в случае выезда заграницу - 2500 рублей (п. 3 ст. 217 НК РФ).

Напоминаем, что суточные выплачиваются работнику за каждый день пребывания в командировке, включая выходные и нерабочие праздничные дни, а также дни, проведенные в пути. Время вынужденной остановки, а также период нетрудоспособности во время пребывания в командировке учитываются (абз. п. 11, п. 25 Положения).

Как без налоговых последствий учесть расходы на «подорожавшую» командировку

Командировки летом и в бархатный сезон обходятся компаниям дороже. Отпускники задолго до каникул раскупили дешевые билеты и места в гостиницах. Проще заранее спланировать поездку или перенести ее на другое время. Но когда это невозможно, компании вынуждены переплачивать за дорогие билеты и размещать сотрудников в отелях класса люкс, где еще можно найти места.

Что включают в себя проездные командировочные расходы

Несмотря на то, что оформлять командировки нужно по новым правилам, состав проездных расходов в 2017 году не изменился. Это расходы (абз. 2 ч. 1 ст. 168 ТК РФ):

- на проезд к месту командировки и обратно;

- а также проезд из одного населенного пункта в другой (командировка в несколько организаций, находящихся в разных местах);

- расходы на оплату проезда до станции (пристани, аэропорта) и обратно, если пункт назначения находится на удалении от населенного пункта (тут нужны проездные билеты);

- расходы на оплату услуг по оформлению проездных документов;

- расходы на оплату услуг по представлению постельного белья в поездах дальнего следования. Порядок возмещение таких расходов также прописывается в локальном акте компании, например - в Положение о командировках, образец 2017 года можно скачать бесплатно отсюда.

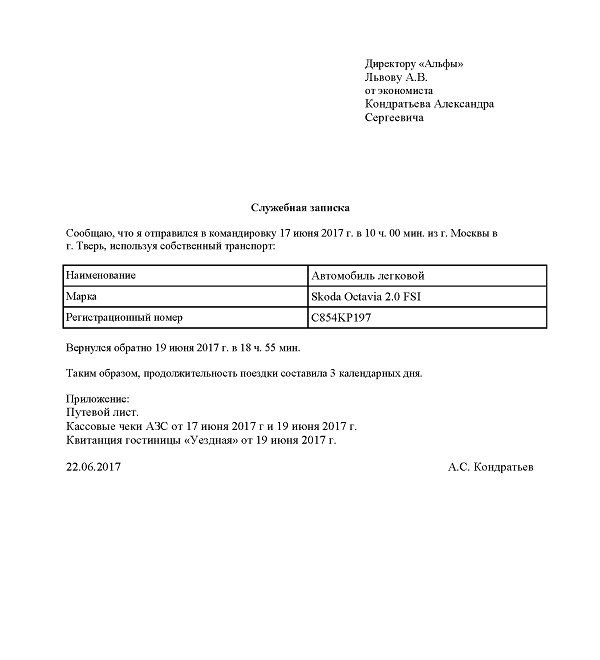

Обращаем внимание, что в случае использования для проезда к месту командирования личного транспорта, работнику следуют сообщить об этом руководителю компании, составив служебную записку на командировку (образец 2017). Такая записка подтвердит нахождение работника в отъезде, что необходимо для возмещения ему суточных.

Возмещение командировочных расходов по найму жилого помещения

Расходы по найму жилого помещения также подлежат возмещению в составе командировочных расходов в 2017 году (абз. 3 ч. 1 ст. 168 ТК РФ). Причем, компенсируются такие расходы, как на территории РФ, так и заграницей (п. п. 14, 21 Положения)

Более того, в случае вынужденной остановки в пути, расходы на жилье также нужно возместить (п. 13 Положения). Деньги на проживание работнику нужно выдать перед его отправкой в командировку (п. 10 Положения).

Если работник в командировке потратит на проживание больше, чем получил перед убытием, работодатель должен возместить этот перерасход. Разумеется, работнику необходимо подтвердить документами потраченную сумму. Все это он указывает в авансовом отчете с приложением соответствующих документов.

Директор разрешил работнику остаться в месте командировки на выходные: как избежать проблем с налогами

Если командировка заканчивается в пятницу, велик соблазн остаться там на выходные. Особенно летом в курортном месте или городе, где есть что посмотреть. Чтобы у компании и работника не возникло проблем по налогам, задержку в командировке согласуйте с директором (письма Минфина России от 30.04.15 № 03-03-06/1/25283 и от 11.08.14 № 03-03-10/39800).

Разрешение директора нужно оформить письменно. Это можно сделать четырьмя способами:

- получить его резолюцию на письменном заявлении командированного сотрудника;

- оформить эту визу на приказе о направлении работника в командировку;

- включить разрешение директора в приказ о командировке;

- составить отдельный приказ. Например, об изменении даты возвращения из командировки.

Организация сама решает, как оформлять письменное согласие директора. Оно необходимо и в том случае, если работник уехал в командировку раньше. Например, командировка начинается с понедельника, а сотрудник приехал туда уже в субботу. Какой вариант выбрать и что важно не упустить при каждом из них - в нашей статье

Как учесть командировочные расходы в составе налога на прибыль и НДС

Работник указывает все расходы в авансовом отчете, к которому прилагает все документы, подтверждающие командировочные траты (п. 26 Положения). При расчете налога на прибыль такие расходы признаются на дату утверждения авансового отчета (подп. 5 п. 7 ст. 272 НК РФ).

А вот вычет НДС по таким расходам можно произвести только при наличии двух условий (п. 7 ст. 171 НК РФ):

- расходы оплатил сам работник или направившая его компания;

- имеется надлежаще оформленный счет-фактура.

Если счета-фактуры нет, но имеются иные документы, в которых НДС выделен отдельной строкой, принять к вычету сумму налога по таким документам можно, но только в части расходов на проживание или проезд (письмо Минфина от 14.10.15 № 03-07-14/58804).

Какие документы нужно приложить к авансовому отчету в 2017 году

У работника есть три дня на то, чтобы подготовить и передать в бухгалтерию авансовый отчет, в случае болезни, трехдневный срок считается со дня выхода на работу (п. 26 Положения).

Для этого можно использовать бланк авансового отчета (форма № АО-1), утвержденный Постановлением Госкомстата РФ от 01.08.01 № 55. Напоминаем, что с 1 января 2013 года компания не обязана составлять первичные документы на специальных бланках из альбома унифицированных форм (п. 4 ст. 9 Федерального закона от 06.12.11 № 402-ФЗ).

Что касается прилагаемых к отчету документов, то расходы на проезд можно подтвердить проездным билетом. В зависимости от вида транспорта это может быть железнодорожный билет, авиабилет или маршрут-квитанция. А если это личный или служебный транспорт - то путевой лист.

Проживание в гостинице можно подтвердить бланком строгой отчетности или контрольно-кассовым чеком (п. 28 Правил предоставления гостиничных услуг, утв. Постановлением Правительства РФ от 09.10.15 № 1085).

Проживание в квартире подтверждается договором найма и распиской о получении денег по договору (письмо Минфина от 15.01.16 № 03-03-07/803). Суточные за период командировки подтверждаются проездными документами, свидетельствующими о нахождении сотрудника в отъезде.

Срочно из редакции!

Внимание! При подписке на журнал гарантированный подарок - полугодовая подписка на журнал "Коллекция. Караван историй"!

Отправляя работника в командировку, ему надо выдать аванс – на оплату проезда, аренду жилья и иные расходы. Кроме того, пока работник выполняет свои обязанности в другой местности, за ним сохраняется средняя заработная плата. Все вместе – это расходы на поездку..

Расчет командировочных в 2017 году с примерами

Командировочные - это сумма суточных и средней заработной платы, начисляемой на период работы сотрудника в месте командировки, согласно .

Порядок компенсации затрат в коммерческих организациях определяется колдоговором или локальным нормативным актом (ЛНА) с учетом действующего законодательства. Для работников федеральных государственных учреждений имеется особый документ - . Для работников региональных органов власти, сотрудников муниципальных и государственных учреждений действуют аналогичные нормативно-правовые акты органов местного самоуправления.

Произвести расчет командировочных в 2017 году поможет онлайн-калькулятор. Для этого понадобится уточнить размер суточных, определить средний заработок для расчета командировочных, а затем сложить эти цифры.

Начнем с простого - расчет суточных при командировках в 2017 году. Работодатели имеют право определять эту сумму на свое усмотрение, закон ее не ограничивает. Общая сумма суточных - произведение количества дней командировки на указанный в ЛНА размер компенсации. Важно помнить: сумма суточных, превышающая 700 рублей в день на поездку по РФ и 2500 рублей - на заграничную поездку, облагается НДФЛ.

Следующий этап - подсчет средней заработной платы командированного по нормам и . Калькулятор командировочных в 2017 году сделает это сам онлайн. Но если его нет, можно рассчитать все суммы вручную. Для этого следует:

- определить количество фактически отработанных сотрудником дней, без учета больничных, отпускных и подобных дней, за 12 месяцев до командировки либо за тот срок, в течение которого сотрудник числится в штате;

- подсчитать сумму, которую работник фактически получил за отработанное время, также без учета гарантийных выплат и компенсаций;

- рассчитать средний дневной заработок путем деления дохода на количество отработанных дней;

- перемножить количество дней в командировке на среднедневной заработок, не беря в расчет выходные и праздники, если в это время человек отдыхал. Если в эти дни он отрабатывал, оплата производится в двойном размере (исходя из оклада, тарифной ставки, сдельных расценок), когда эти часы сверхнормативные, и в одинарном - если на выходные и праздники приходится время пути (см. и ).

Рассмотрим конкретный пример. Менеджер по продажам Глушко Е.П. отправляется в Муромскую область 3 апреля на 4 дня. Размер суточных в этом случае составит 4 дня х 700 рублей/день = 2800 рублей.

В компании Глушко работает с 9 января 2017 года. За это время сотрудник не брал отпуск и не болел, а его зарплата составляла 30 тысяч рублей. Используя производственный календарь, определяем, что количество отработанных им дней составляет 55. За январь-март менеджер получил 90 тысяч рублей. Среднедневной заработок у него будет 90000 рублей/55 дней = 1636 рублей/день.

Командировка длится 4 дня, и все они рабочие. Значит, компенсируемая ему заработная плата составит 4 дня х 1636 рублей/день = 6544 рубля.

Общая сумма командировочных Глушко равна 2800 рублей + 6544 рубля = 9344 рубля.

Особенности расчета в нестандартных ситуациях

C

7 8 9 + 4 5 6 - 1 2 3 ÷ 0 . = x

Работник направлен в командировку в первый рабочий день. В этом случае для расчетов используется установленный договором оклад и количество рабочих дней в месяце.

Командировка длится один день. Согласно п. 11 Постановления правительства N 749, за однодневные поездки не положены суточные и иные гарантии. Но списать расходы, документально подтвержденные и обоснованные, работодатель имеет право (см. Письмо Минфина России от 16.07.2015 N 03-03-07/40892).

Командированный работник раньше работал по совместительству, а теперь переведен в штат. В этом случае необходимо учитывать весь период работы, в том числе, когда сотрудник считался совместителем. Единственное исключение - в ЛНА указано, что для расчета командировочных надо использовать период с даты зачисления в штат.

В компании предусмотрена доплата до оклада. Если командировка должна оплачиваться не меньше, чем сумма оклада за указанный период, необходимо сравнить командировочные, рассчитанные исходя из среднедневного заработка, и их размер, исходя из установленного оклада. Если первая сумма меньше, доплатить разницу.

В организации ведется суммированный расчет рабочего времени. Бухгалтеру тогда надо использовать не среднедневной, а среднечасовой заработок.

Можно ли компенсировать расходы на питание во время командировки. Питание сотрудник организует за свой счет, т.к. расходы на эти цели не предусмотрены ни в трудовых нормах, касающихся служебных поездок, ни в налоговом законодательстве, определяющем право налогоплательщика списать расходы на производство (см. ).

Какие еще расходы считаются командировочными

На основании работодатель обязан компенсировать:

- расходы на проезд, в том числе до места назначения и обратно, поездки на такси и ином общественном городском транспорте в ином населенном пункте;

- траты на аренду жилого помещения;

- иные расходы, произведенные с разрешения и ведома работодателя, например, на оформление визы, добровольное страхование, аренду транспорта во время командировки.

Главное правило бухгалтера - все вышеназванные расходы должны быть документально оформлены. Без квитанций, чеков, билетов работнику нельзя ничего возместить. Это предусмотрено налоговым законодательством и нормами о бухучете. Подтверждаются, в первую очередь, проезд, приобретение визы, проживание. Если проездных документов и документов на проживание нет, работник может представить служебную записку, путевой лист, иные бумаги, на основании которых сможет вернуть потраченные деньги.

Оплата командировочных расходов – один из ключевых вопросов в оформлении служебной поездки работника бухгалтером. Как рассчитать положенной сотруднику выплаты – ориентироваться на его стандартную зарплату или взять за основу средний заработок? Свежие новости об изменении суточных в 2017 году требуют особого внимания к этому вопросу.

Начать следует с того, то командировка работника предусматривает сохранение за ним оклада и рабочего места. При этом за время пребывания в служебной поездке предполагает выплату работнику среднего заработка, а также погашение всех возникших в рамках командировки затрат (ст. 167 ТК РФ).

В связи с этим ответ на вопрос: как оплачивается командировка в 2017 году, вполне очевиден – сотрудник получает средний заработок и средства на проживание в виде суточных (если работодатель будет выплачивать зарплату командированному специалисту, то он нарушает трудовое законодательство).

По возвращении из поездки работник в течение трех дней обязан представить в бухгалтерию:

- Квитанции, чеки и иные платежные документы, подтверждающие денежные траты;

- Авансовый отчет.

Стоит отметить, что образец авансового отчета по командировке в 2017 году сохранил свой прежний вид (за основу можно брать прошлогодний вариант).

Расчет среднего заработка для командировочных

Для того чтобы определить размер среднего заработка для расчета командировочных выплат сотруднику необходимо (Постановление Правительства №922):

- Определить величину зарплаты за предшествующие 12 месяцев;

- Учесть все выплаты сотруднику за год, включая премии, вознаграждения, гонорары, надбавки, повышающие коэффициенты, которые связаны с выполнением им его трудовых обязанностей;

- Исключить социальные выплаты (материальная помощь к отпуску, проезд, питание и т.п.);

- Не рассматривать дни, в которые работник получал среднюю зарплату (больничный лист, отпуск по беременности и родам и др.);

- Не рассматривать периоды простоев по вине нанимателя, а также забастовок, в которых специалист не принимал участия.

Если средний заработок оказался ниже МРОТ, то при расчете командировочных выплат используется величина минимальный размер зарплаты в экономике.

Если в течение рассматриваемых 12 месяцев сотрудник получал зарплату в неденежном выражении, то она также учитывается при расчете среднего заработка (переводится в денежный эквивалент на дату ее выплаты).

Каков порядок расчета командировочных в 2017 году?

Расчет командировочных выплат ориентируется на фактически начисленную зарплату работнику за отработанное время или выполненные работы за предыдущие 12 месяцев (ст. 139 ТК РФ)

Для того чтобы не ошибиться в начислении командировочных в 2017 году стоит следовать такому порядку действий:

- Определить число дней для расчета среднего заработка (А)

- получения сотрудником среднего заработка;

- простоев по вине фирмы;

- забастовок, в которых сотрудник не принимал участия;

- временной нетрудоспособности;

- отпуска по беременности и родам;

- освобождения от работы в связи с уходом за детьми-инвалидами;

- отпуска без содержания или с частичным содержанием за счет работодателя.

Ориентироваться при расчете следует на табель учета рабочего времени.

- Установить совокупный размер выплат в расчетном периоде (В)

В совокупный доход работника включается не только зарплата, но и иные виды выплат, связанные с выполнением трудовых обязанностей, которые были представлены работнику в течение года. Социальные платежи в итоговую сумму не входят (материальная помощь, питание, проезд).

- Рассчитать средний дневной заработок (СДЗ)

Сделать это можно следующим образом: суммарный заработок сотрудника за 12 месяцев (А) делится на количество фактически отработанных дней (В).

Если работник выполняет свои обязанности по сменам или в условиях неполного рабочего дня, то рассчитывается не дневной, а часовой заработок.

- Вычислить величину среднего заработка (оплата за период нахождения в командировке)

Определить размер выплат работнику за время пребывания его в командировке достаточно просто: необходимо умножить СДЗ на число дней служебной поездки.

При расчете среднего заработка важно помнить требования российского трудового законодательства, касающиеся выполнения трудовых обязанностей в выходные дни (они оплачиваются в удвоенном размере).

Как рассчитать суточные?

Суточные выплаты представляют собой денежные средства, которые работодатель обязан предоставлять сотруднику в период его пребывания в служебной поездке. За счет них оплачиваются его проезд, проживание и иные мероприятия, согласованы с нанимателем (Постановление ВС РФ №КАС 05-151, 2005).

Таким образом, суточные предоставляются специалисту в период (Постановление Правительства №749):

- Пребывания в пути, включая вынужденные задержки и остановки;

- Выполнения трудовых обязанностей и проживания в пункте командирования.

Суточные не облагаются НДФЛ в их минимальном размере, который предписывают законодательные нормативы, а именно:

- 700 рублей – при командировке по России;

- 2 500 рублей – в случае выезда за рубеж.

На все предоставленные сотруднику сверх этих сумм средства начисляется подоходный налог.

Величину суточных к выплате определяет отправляющая сотрудника компания. Она прописывает их размер в коллективном трудовом договоре (ст. 168 ТК РФ). По этим выплатам работник не должен отчитываться (Письмо Минфина РФ № 03-03-06/1/206), и потому в образец авансового отчета по командировке в 2017 году суточные не включены.

Для того чтобы у бухгалтерии не возникло затруднений с учетов суточных рекомендуется оформлять их отдельной бухгалтерской справкой.

Пример расчета командировочных

Для того чтобы окончательно разобраться в том, как рассчитать командировочные в 2017 году имеет смысл рассмотреть простой пример.

Митрофанов В.М., работает на предприятии в должности начальника смены по скользящему графику (2 через 2). Продолжительность рабочего дня составляет 12 часов. Часовая тарифная ставка составляет 180 рублей.

Специалист был командирован в служебную поездку на 10 дней (с 21 апреля 2017 года). Расчет командировочных выплат выглядит следующим образом:

- На основании табеля рабочего времени было установлено, что за 12 месяцев Митрофанов В.М. отработал 1990 часов, также 150 часов сверх нормы;

- Премия за 2016 год составила 15 000 рублей;

- За весь период командировки два дня выпали на выходные;

- В качестве расчетного периода берется апрель 2016-апрель 2017 года.

При таком раскладе совокупный доход сотрудника составляет: (180*1990) + (180*150)*2 + 15 000 = 358 200 + 54 000 + 15 000 = 472 200 рублей.

Средний заработок за час составляет: 472 200/(1990+150)=220,65 рубля

Число рабочих часов в командировке: 8 часов * 10 дней = 80 часов (из них 16 часов (выходные) оплачиваются по удвоенной ставке).

Командировочные выплаты составляют: ((80-16) *220,65) +((16*220,65) *2) = 14 563 + 7061 = 21624

Как рассчитать расходы на проезд?

В расходы на командировки в 2017 году в обязательном порядке входят затраты на проезд к месту выполнения трудовых обязанностей и обратно. Как рассчитываются проездные издержки? Они определяются, в первую очередь, видом транспорта, которым пользуется специалист.

- Общественный транспорт

В состав расходов на общественный транспорт относят:

- Затраты, связанные с оформлением проезда;

- Оплату билетов;

- Дополнительные издержки (например, стоимость белья в поездах, питания в самолетах и др.).

В свою очередь, работник представляет в бухгалтерию билеты, посадочные талоны, квитанции, чеки, удостоверяющие все три пункта затрат.

Если окажется, что проездной билет сотрудником был утерян, то в проездную компанию можно направить запрос о выдаче дубликата с информацией о пассажире, рейсе, времени поездки.

- Такси

Такси также может использоваться в качестве средства передвижения в рамках служебной поездки. Однако в этом случае в локальном нормативном акте должна быть прописана причина такого выбора (поздний вылет, отсутствие других вариантов, экстренный отъезд и др.).

Какие документы в этом случае смогут подтвердить расходы? Чек ККТ или квитанция, выписанная на бланке строгой отчетности с обязательными реквизитами.

- Личный ли служебный транспорт

В этом случае в обязательном порядке работником составляется служебная записка, в которой отражаются:

- Срок пребывания в командировке;

- Потраченные на приобретение ГСМ средства.

В качестве документов, удостоверяющих затраты при таком раскладе, выступают чеки о приобретении ГСМ, путевые листы, маршруты и др.

Стоит добавить, что в состав затрат на проезд также включаются консульские сборы, тарифы за использование платных дорог, оформление визы и т.п.

Расходы по найму жилого помещения – как они учитываются?

Разбираясь с тем, что входит в командировочные расходы в 2017 году, стоит упомянуть еще одну внушительную статью затрат – оплата за наем жилого помещения.

Если сотрудник выезжает в командировку на несколько дней, то работодатель обязан покрыть расходы на его проживание в командировке по России и на территории иностранных государств.

Если командированный специалист снимает номер в гостинице, то:

- затраты включают не только фактическую стоимость съемной комнаты или гостиницы, но также оплату дополнительных услуг – интернета, прачечной и т.п.;

- не подлежат погашению компанией расходы на бар, ресторан, сауну, спортзал, бассейн и т.д.

Для подтверждения затрат работник представляет в бухгалтерию чеки ККТ и квитанции на бланках строгой отчетности (с реквизитами).

Если сотрудник снимал частную квартиру, то подтверждением затрат станет договор аренды и квитанции об оплате коммунальных услуг.

Что входит в иные командировочные расходы?

В составе затрат на командировку входят и иные командировочные расходы. Главное условие их покрытия – предварительное согласование с работодателем. Что включается в эту статью затрат?

- Посещение выставок и ярмарок;

- Приобретение образцов продукции и материалов;

- Участие в конференциях и семинарах (взнос за участие) и др.

Эти мероприятия требуют оплаты. В качестве же подтверждения командировочных расходов в 2017 году по ним могут выступать чеки о покупке, билеты на массовые мероприятия, программки конференций и т.п., которые также представляются в бухгалтерию.

Учитывают ли командировочные при расчете отпускных?

С одной стороны, согласно действующему в России в 2017 году порядку при расчете отпускных не учитываются периоды получения сотрудником среднего заработка (п.5, Постановление Правительства №922).

С другой стороны, средний дневной заработок, который рассчитывается при определении величины отпускных делится на число фактически отработанных дней. Однако в период пребывания в командировке сотрудник продолжал выполнять свои трудовые обязанности. Как найти выход из этой дилеммы?

Командировки на предприятии - явление довольно частое. Бухгалтеру важно знать, какие документы нужно запросить у командированного работника по возвращении и как безошибочно отразить в учете все понесенные расходы. В 2017 году изменится порядок налогообложения суточных. В данной статье расскажем о грядущих переменах и правилах учета командировок в 2017 году.Обязательные документы при оформлении командировки

В 2017 году порядок оформления командировок стал значительно проще. Теперь вовсе не обязательно оформлять командировочное удостоверение и служебное задание - эти документы отменены Постановлением Правительства РФ № 1595. Однако ряд компаний по-прежнему использует эти документы для контроля. Это не противоречит законодательству, но применение данных форм следует закрепить во внутреннем документе предприятия.

Также в 2017 году стал не обязательным для применения журнал учета командированных работников.

Подробные правила учета командировок и расходов по ним закреплены в Постановлении Правительства РФ № 749 «Об особенностях направления работников в служебные командировки».

Какие же документы нужно оформить в обязательном порядке при направлении работника в служебную командировку? Их всего два:

1. Письменное решение директора (например, приказ).

2. Служебная записка работника, но только при поездке в командировку на личном, служебном или арендованном транспорте.

Получается, что самый главный документ - это распоряжение руководителя. Служебная записка оформляется лишь при использовании автомобиля либо другого служебного (личного или взятого в аренду) транспорта.

Работник вправе написать служебную записку вне зависимости от способа передвижения до места командировки и обратно. В записке он может указать предполагаемые расходы и предварительно рассчитать необходимую сумму. Порядок составления таких записок обычно также фиксируется в локальных актах фирмы.

Командировочные расходы и отчет по ним

Прежде всего следует отметить, что работник, находясь в командировке, продолжает получать зарплату. Только рассчитывается она исходя из среднего заработка.

Основные командировочные расходы (ст. 168 ТК РФ):

Суточные;

затраты на проезд;

проживание;

прочие обоснованные расходы.

Суточные по-новому

Уже давно в России не существует какого-либо лимита суточных. Коммерческие компании и ИП вправе установить любой размер (ОСНО - пп. 12 п.1 ст. 264 НК РФ, УСН - пп. 13 п. 1. 346.16 НК РФ), закрепив это в нормативном локальном акте или в коллективном договоре. Малые предприятия чаще всего устанавливают суточные для поездок по России в размере 700 рублей. Это связано с тем, что именно такая сума не облагается НДФЛ (п.3 ст. 217 НК РФ). Можно установить суточные и в большем размере, тогда с суммы превышения нужно удержать НДФЛ. Для заграничных командировок существует лимит 2 500 рублей - суточные в этих пределах не облагаются НДФЛ.

На данный момент суточные в любом размере не облагаются страховыми взносами. То есть не важно, в каком размере выплачиваются суточные - 700 рублей или, может быть, 3 000 рублей в день.

С 01.01.2017 вносятся изменения в НК РФ, согласно которым суточные будут облагаться страховыми взносами в пределах установленных лимитов (пп. 2 п. 1 ст. 422 НК РФ). Здесь будет такое же правило, как и при обложении суточных НДФЛ. Значит, суточные сверх лимита (700 рублей либо 2 500 рублей) будут облагаться страховыми взносами.

Например, компания выплачивает суточные в размере 1 000 рублей в день. Работник был в командировке 4 дня. За все дни командировки ему причитается 4 000 рублей суточных. Однако, по норме не облагаются лишь 2 800 рублей (700 рублей х 4 дня). Разница между фактической выплатой и лимитом (4 000 – 2 800 = 1 200) подлежит обложению НДФЛ и страховыми взносами.

Затраты на проезд

Затраты на проезд до места командировки и обратно компенсируются работнику в полном размере, но при условии их документального подтверждения (ст. 264 НК РФ).

Если работник едет на поезде, ему также компенсируют затраты на постельное белье. А стоимость перевозки подтвердит железнодорожный билет.

При авиаперелетах понадобится билет (маршрут-квитанция) и посадочный талон.

При утере документов придется запрашивать справку у перевозчика о подтверждении поездки. Если работник направился в путь на автомобиле, нужно приложить служебную записку и путевые листы. Кроме того, чтобы подтвердить затраты на топливо, нужно прикрепить к отчету чеки АЗС. Нередко командированные сотрудники пользуются услугами такси. Такие расходы также можно принять к учету, если поездка была от вокзала (аэропорта) до гостиницы/места командировки или обратно (письма Минфина № 03-03-06/1/22223 и № 03-03-06/1/720).

Затраты на проживание

Чаще всего сотрудник во время командировки живет в гостинице. Для принятия расходов нужны подтверждающие проживание документы, выданные гостиницей. Если оплата произведена наличными, нужен кассовый чек или бланк строгой отчетности.

Если для проживания была арендована квартира, нужен договор аренды и копии документов о праве собственности.

Командировочные расходы суточные в 2017 году

Нередко работники индивидуальных предпринимателей и организаций отправляются в служебные поездки за пределы места своей работы. Такой вид поездок называется командировками. Трудовой кодекс РФ (статья 168) содержит определение понятия «командировочные расходы» и перечень гарантий в случае направления работника в командировку.Таким образом, предприятие гарантирует сотруднику не только сохранение рабочего места и средней заработной платы, но и возмещение затрат, понесенных в служебной поездке. В нашей статье мы рассмотрим, какие виды командировочных расходов существуют в 2017 году, как их рассчитать и документально подтвердить, и многие другие вопросы, связанные с этой темой. При этом наиболее детально будут рассмотрены суточные командировочные расходы в 2017 году.

Командировочные расходы в 2017 году можно разделить на следующие виды:

1. Суточные - затраты работника на личные нужды (поиск жилья, питание).

2. Аренда жилья (бронирование).

3. Проездные (пользование общественным транспортом, оформление проездных документов и прочее).

4. Другие расходы (мобильная связь, интернет, обмен валюты и другое).

Вышеперечисленные командировочные расходы прописывается в коллективном договоре или в локальном акте организации или фирмы.

Обслуживание в барах, ресторанах и кафе;

услуги оздоровительных учреждений (бассейны, фитнес-клубы) при гостинице, где остановился откомандированный работник;

использование услуг каких-либо сторонних организаций во время командировки.

Указанные в коллективном договоре или в нормативном акте организации виды командировочных расходов, за исключением суточных, должны иметь документальное подтверждение со стороны работника.

Суточные командировочные расходы в 2017 году и их сумма

Как уже было отмечено, суточные расходы в командировках нет необходимости подтверждать какими-либо документами.

Работодатель выплачивает работнику суточные командировочные расходы в таких случаях:

Если это командировка, то работодатель устанавливает сумму выплаты самостоятельно (сумма расходов вносится в локальный нормативный акт или в коллективный договор) в пункт Положение о командировках;

если работа связана с выездами (например, экспедиция, работа в полевых условиях) - сумма расходов прописывается не только в нормативном акте или в коллективном договоре, но и в трудовом договоре.

То есть, суточные являются возмещением-компенсацией расходов, понесенных откомандированным работником на дополнительные нужды.

В 2017 году суточные командировочные расходы включают в себя:

Оплату проезда к месту командировки работника;

покупку билетов в обратную сторону;

аренда жилья работником (на месте командировки);

оформление различных документов;

выплата карманных денег работнику (оплата услуг связи, интернета и другое).

Сумма суточных командировочных расходов в 2017 году может быть разной. Это зависит от норм организации, ее локальных актов, значимости командировки, статуса сотрудника и других факторов.

Для заграничных командировок норма суточных командировочных расходов в 2017 году не может превышать 2,5 тысяч рублей в сутки. Для поездок в пределах России - 700 рублей. Данная норма действует для работников государственных предприятий. У частных организаций есть возможность самостоятельно устанавливать размер суточных командировочных расходов. Размер суточных командировочных расходов необходимо отразить в коллективных договорах и локальных актах по трудовому праву.

Для определения собственных суточных командировочных расходов, нужно учитывать, что если сумма будет больше суммы, установленной законодательством, то нужно будет оплатить налог в размере 13% от суммы превышения.

14 июня 2016 года Госдумой был принят Федеральный закон «О внесении изменений в Налоговый кодекс РФ», который вступает в действие с 1 января 2017 года.

Согласно п. 2 ст. 422 НК РФ с 01.01.2017 с сумм, превышающих 700 рублей для поездок по России и 2 500 рублей для выполнения служебных заданий за рубежом, должны быть удержаны и уплачены страховые взносы.

Несмотря на то, что законодательство РФ не ограничивает минимальный размер выплат работнику, отправленному в командировку, все же бухгалтеру следует учесть такие показатели:

Суточные при командировках в пределах региона РФ составляют 200–300 рублей;

суточные при командировках в другие регионы составляют 500 рублей;

суточные при командировках заграницу - 1 000 рублей.

Для того чтобы оплата командировочных расходов в 2017 году была выполнена работодателем в полном объеме, необходимо правильно оформить соответствующие документы.

Напомним, что правительством были отменены следующие командировочные документы:

Командировочное удостоверение;

служебные задания;

отчеты после возвращения работника из командировки.

В 2017 году при направлении работника в служебную командировку необходимо оформить в обязательном порядке следующие документы:

Письменное решение директора в форме приказа;

при поездке работника в командировку на личном, служебном или арендованном транспорте – служебная записка, в которой работник должен указать предполагаемые расходы и предварительно рассчитанную необходимую для командировки сумму. Порядок составления служебной записки должен быть прописан в локальном акте организации или ИП.

Все сведения о командировке в 2017 году будут заноситься в служебную записку. К записке нужно будет приложить сопровождающие документы. В авансовом отчете должны содержаться данные о сумме расходов работника, отправленного в командировку. Этот документ заполняется в трехдневный срок с момента возвращения работника из поездки.

Первый день командировки - день выезда работника. Факт отбытия работника подтверждается билетами (на поезд, самолет, автобус). Последний день поездки - прибытие работника на свое место работы.

Для отправления работника в командировку, работодатель выдает ему аванс. Все расходы работника, как уже было отмечено, в течение трех дней с момента возвращения, фиксируются в авансовом отчете.

Затраты на проезд (для учета налогообложения), должны подтверждаться следующими документами:

Билетами;

талонами на посадку;

квитанциями за багаж и провоз ручной клади;

путевым или маршрутным листом;

договором на оказание услуг автотранспортных компаний;

служебной запиской, в которой обосновывается использование такси.

Расходы на проживание работника, находящегося в командировке, подтверждаются такими документами:

Кассовым чеком;

квитанцией или талоном о заключении договора на проживание (в гостинице, отеле);

договором аренды жилья;

распиской хозяина квартиры о получении оплаты проживания.

Алгоритм и пример расчета суточных командировочных расходов в 2017 году

Порядок расчета суточных командировочных расходов в 2017 году определен нормами действующего законодательства РФ.

Расчет расходов производится на основании следующего алгоритма:

1. Сначала определяется сумма, которая начисляется работнику как заработная плата за последний год (до отбытия в командировку).

2. Из этой суммы необходимо вычесть сумму выплат, которые не входят в основной размер зарплаты (это могут быть отпускные, больничные и другие выплаты).

3. Корректируются суммы, которые работник получал в виде всевозможных премий.

4. Высчитывается количество дней, отработанных по факту работником - из общего числа рабочего времени следует вычесть часы отсутствия работника (по разным причинам).

5. В результате необходимо полученную сумму заработка сотрудника разделить на количество дней, на протяжении которых работник находился на своем рабочем месте.

Исходя из последней полученной цифры, должен получиться результат, который и начисляется сотруднику в качестве командировочной выплаты.

Приведем такой пример: откомандированный работник уехал в другой город по приказу руководства. Время его отбытия - 2 сентября, 12 часов 25 минут. Дата его прибытия - 5 сентября, 6 часов 15 минут. Первый день командировки - 2 сентября, последний - 5 сентября. Суточные будут начислены за три дня.

Сумма суточных командировочных расходов в 2017 году должна подтверждаться документами, которые были оформлены при отправлении работника (приказ о направлении в командировку). Суточные командировочные должны быть обоснованы справкой из бухгалтерии для налоговой инспекции.

Оплата командировочных расходов в 2017 году

Сотрудник, отправленный в командировку, получает денежные средства за все дни, которые он находится в отъезде.

В сумму выплаты, кроме рабочих дней, входят:

Дни в пути;

выходные дни;

больничные;

праздничные дни;

вынужденные остановки.

Суточные по расходам от служебных поездок по РФ не могут превышать 700 рублей (за один день), а за границу - не более 2 500 рублей в сутки.

Бухгалтерские проводки по суточным командировочным расходам

Командировка по России

Деньги на командировку выдаются сотруднику из кассы под отчет.

Аванс, который ему выдается, должен отражаться соответствующей проводкой в бухучете:

По возвращении работник предоставляет в трехдневный срок отчет о потраченных в командировке денежных средствах и прилагает документы, подтверждающие расходы.

Командировка за границу

Если сотрудника отправили в командировку заграницу, то аванс может быть выдан как в иностранной валюте, так и в рублях. Выдача аванса в иностранной валюте может производиться только по безналичному расчету.

Как вариант, работнику можно выдать корпоративную карточку (в рублях и иностранной валюте). Средства можно отправить на личный счет работника, оформив справку о проведении валютной операции. Перерасчет производится по курсу ЦБ РФ на дату операции.

Рассмотрим пример. Работника направили в длительную командировку, на протяжении которой курс валют претерпел изменения (вырос курс доллара):

Командировочные расходы в 2017 году по России

700 рублей по РФ и 2500 рублей за рубежом – это тот размер суточных в 2017г., который не облагается взносами. Если размер суточных основательно превышает эти суммы, то они облагаются страховыми взносами.Предположим, что организация оплачивает сутки командировки в РФ из расчета 900 рублей/сутки. Длительность командировки составила 5 дней. Взносы с суточных рассчитываются в 2017г. следующим образом: 5 дней командировки умножаются на 900 рублей в сутки. Размер суточных составляет 4500 рублей.

Из общей суммы суточных 4500 рублей вычитается необлагаемая сумма 3500 рублей. Разница в 1000 рублей облагается страховыми взносами.

Чтобы узнать размер взносов с суточных, необходимо 1000 рублей умножить на ставку взносов в 2017г. Например, ставка составит 20%, значит размер взносов - 200 рублей. В 2016г. ограничений по суточным не было, и любые суммы не были облагаемыми страховыми взносами.

Размер суммы суточных по России, установленный в 2017г.

Организация/фирма вправе установить любой размер выплат в сутки при командировке по РФ или за рубежом, эта сумма не ограничивается законом. То есть, нормирование суточных при командировках, а также подобных поездках работников в 2017г. не применяется (статья №346.16, пункт 1, подпункт 13 НК РФ).

Это говорит о том, что организация сама вправе выбирать сумму командировочных в сутки, как при командировке по России, так и за рубежом. Вся сумма, полагающаяся на командировку, учитывается в расходах по УСН. Размер суточных необходимо обозначить в локальных актах организации. Стоить помнить, что, несмотря на то, что сумма командировочных выплачиваемая в сутки в целях исчисления ЕН при УСН не нормируется, в пункте 3 статьи №217 НК РФ установлены нормативы суточных, которые применяются в целях исчисления НДФЛ (для поездок по РФ - 700 рублей/сутки, для зарубежных командировочных поездок - 2500 рублей/сутки).

Если суточные выплачиваются организацией в больше чем указано выше, то сумма превышения облагается НДФЛ. Суточные при командировках в 2017г. за границу - 2500 рублей/сутки не облагаются НДФЛ, суммы превышения облагаются. Что касается страховых взносов, то, как мы сказали выше, в 2017г. лимит по взносам такой же, как и по НДФЛ - 700 рублей (командировка по РФ) и 2500 рублей (зарубежная командировка).

Суточные при командировочных поездках в 2017г. по регионам

В 2017г. по РФ и регионам суммы командировочных в сутки не различаются. При этом командировочные расходы на суточные в 2017г. не нормируются, опираясь на правила НК. Однако существуют определенные правила взимания страховых взносов, а также НДФЛ с суточных.

Учет суточных в 2017г.

При УСН в 2017г. расходы на выплаты в сутки в командировке полностью учитываются в том объеме, в котором они обозначены в локальном акте. Следовательно, если организация указала в актах сумму суточных, например, 3000 рублей, то ее можно выплатить сотруднику и полностью учесть в расходах при УСН (если объект «доходы минус расходы»).

Расчет командировочных в 2017г.

Расчет командировочных в 2017г. очень прост: установленную сумму командировочных в сутки необходимо умножить на число дней командировочной поездки.

После этого необходимо вычесть НДФЛ по лимитам из полученной суммы. Сотрудник получает на руки или ему перечисляется на карту получившаяся сумма командировочных.

Суточные бухгалтерские проводки в 2017г.:

1. На дату выдачи работнику подотчет денежных средств: Д 71 К 50-1 - Выданы работнику денежные средства на расходы по причине отправки в командировку (в части суточных).

2. На дату утверждения авансового отчета: Д 20 (44, 91-2, 08 и прочие) К 71 - Таким образом были отражены расходы на командировку (в части суточных).

3. Если суточные выданы в большем размере установленной нормы, необлагаемой НДФЛ: Д 70 К 68 - Показано удержание НДФЛ непосредственно с суммы оплаченных работнику суточных.

Размер командировочных расходов в 2017 году

По долгу службы все работники должны четко следовать должностным инструкциям и выполнять возложенные на них обязанности. На многих предприятиях нашей бескрайней родины эти трудовые обязанности выполняются, как правило, на стационарном рабочем месте, но случается такое, что некоторые специалисты отправляются в командировки.На эти командировки работнику выделяется определенная сумма на суточные расходы. При командировках в 2017 году норму этих трат определит правительство Российской Федерации.

Как правило, оклад у “командировочных” сотрудников несколько выше, чем у тех, кто находится постоянно на стационарном рабочем месте. Это объясняется тем, что человек попадает в непривычную для него обстановку, отрывается от семьи и близких, проводит много времени в дороге. Размер командировочных зависит от обязанностей сотрудника, а также от их сложности.

В 2017 году руководство страны не станет изменять размер суточных выплат при командировках, даже учитывая, что уровень инфляции бьет все рекорды.

Порядок осуществления выплат

На каждом предприятии нормы суточных выплат устанавливаются индивидуально. Руководство, отталкиваясь от действующего законодательства, может каждый год изменять размеры выплат в зависимости от финансового состояния фирмы.

Эти суммы должны быть прописаны в приказе или служебной записке предприятия. В зависимости от статуса работника и региона командировки, при расчете выплат может быть применен дифференцированный подход.

Суточные в 2017 году, так же как и в предыдущих периодах, учитываются в расходах учреждения. Если будет заметное увеличение подобных выплат, то руководство может заинтересоваться данным фактом, поэтому под рукой всегда должны быть аргументы, подтверждающие все произведенные расходы. Хотя документальное подтверждение потраченных денег не предусмотрено в действующем законодательстве.

Особенности расчета суточных в 2017 году:

Во время определения суммы суточных выплат при командировках учитываются все дни, которые сотрудник пробыл в отъезде. Началом считается день непосредственного отправления транспортного средства на предполагаемое место работы.

Если по дороге к вокзалу/аэропорту были потрачены какие-то дополнительные средства, они также могут быть возмещены. Концом командировки считается день, когда человек прибудет на основное место работы.

При расчете учитываются также выходные и праздничные дни, если в это время работник был в служебной поездке. Выход на работу в нерабочие дни оплачивается в двойном размере. Даже если в этот выходной день, человек был в дороге, а не на “командировочном” рабочем месте, стоимость поездки возрастает в два раза. Это объясняется тем, что командируемый сотрудник тратит свое личное время.

Средняя сумма командировочных выплат высчитывается исходя из размера оплаты за количество дней, проведенных в командировке, оплаты за проживание и начисление суточных.

Максимальный суточный размер расходов

Прежде чем начать высчитывать максимальный суточный размер командировочных расходов в 2017 году, для начала нужно понять, кого же можно отправлять в оплачиваемые рабочие поездки.

В пределах страны или заграницу следует посылать лишь того сотрудника, который заключил трудовой договор с компанией. Это значит, что человек должен быть официально зарегистрирован на своем рабочем месте. Если это условие не выполнить, то казенные поездки вряд ли могут посчитать командировкой и расходы на них работнику не вернут.

Стоит отметить, что к командировкам не относятся поездки служащих, если их работа связана с частыми разъездами и они оговорены в должностной инструкции.

К расходам на командировку относятся:

1. Выплата заработной платы - несмотря на то, что сотрудник находится в вынужденной командировке, ему все равно начисляется зарплата.

2. Оплата дороги туда и обратно за счет руководства фирмы. По возвращению из поездки, работнику будут возмещены все траты на общественный транспорт, кроме такси.

3. Оплата за проживание (в отеле или на съемной квартире). В эту сумму может быть включена оплата за питание.

4. Суточные выплаты. В том случае, когда командировка рассчитана не на один день, на каждый день работнику должны предоставлять определенную денежную сумму. Если произойдет факт превышения предписанных бюджетом, средств, то их возмещать не станут.

5. Возмещение сумм, потраченных на оформление документов для выезда за границу - визы, разрешения, загранпаспорт.

6. Оплата дополнительных расходов. В некоторых командировках, работник посещает различные выставки, конференции и другие платные мероприятия. Такие походы также должны оплачиваться в полном размере.

Все эти расходы следует вычитать из графы “Доходы” в официальном порядке, но следует учитывать то, что по закону, предписанном Российской Федерацией, размер суточных расходов по стране не превышает 700 рублей, а заграницей - не больше двух с половиной тысяч рублей. Если сотрудник потратил большие суммы, они будут подлежать налогообложению согласно НК РФ.

Необходимые документы для оплаты рабочей поездки

Как только командировка заканчивается, сотрудник, который был в отъезде, должен предоставить руководству все чеки, подтверждающие факты трат казенных денег.

Если будет обнародовано документальное подтверждение растрат вложенных в поездку, то все суммы возместят в полном размере. Желательно сохранить все квитанции, дабы избежать дополнительных расспросов о том, куда была потрачена та или иная сумма.

К основным документам, которые требуют после служебного “путешествия” относятся:

Билет в оба конца, где четко прописана их стоимость;

чеки суточных трат;

стоимость командировочного жилья;

квитанции со всех общественных транспортных средств.

Если во время командировки работник совершит траты личного характера, а также выйдет за рамки установленного предприятием суточного лимита, то такие расходы начальством не оплачиваются.

Заграничная командировка и выплаты

Если служебная поездка предполагает пересечение границы, то к главным расходам на проезд, питание и проживание могут добавиться дополнительные: на оформление заграничного паспорта, визы и остальных документов. Также по желанию начальника сотруднику могут оформить страховку. Все комиссионные сборы, связанные с обменом валюты, провозом багажа должны учитываться и оплачиваться руководством.

В перечень командировочных выплат могут включить расходы на телефонные разговоры или за пользование интернетом. Возмещение денежных сумм сотруднику происходит в валюте той страны, куда он ездил или в рублях.

Каждый человек может рассчитать сумму, которую он может потратить во время служебной поездки. Для этого следует знать какова стоимость билета, стоимость проживания и прибавить примерные суточные расходы, с учетом непредвиденных трат.

Слухи об отмене суточных выплат

В 2016 году руководство России пыталось аннулировать суточные выплаты на предприятиях. Связывали они это решение с ухудшением экономических показателей государства и бушующим финансовым кризисом. Однако до сих пор суточные не отменили, а это значит, что в 2017 году можно смело рассчитывать на денежное обеспечение каждого дня во время поездок, связанных с работой.

Норма командировочных расходов 2017

Еще постановлением Правительства РФ № 1595 внесены коррективы в отдельные правовые акты, регулирующие вопросы выполнения служебного задания вне места работы. Нововведения направлены на оптимизацию движения документов в организации, сокращение и упрощение такого документооборота.Так, отменено обязательное требование:

1. о выдаче командировочного удостоверения работнику;

2. оформление служебного задания в письменном виде.

По вновь установленным правилам факт пребывания в командировке подтверждают билеты и/или иные проездные документы.

Также возможно использование сотрудником личного транспорта в служебных целях (в командировке). Для подтверждения таких затрат он должен предоставить отчетные документы: квитанции, кассовые чеки, выписки, путевые листы и т. п.

Основными целями изменения в оформлении командировок в 2017 году и ранее стали:

Упрощение документооборота при направлении в командировку;

совершенствование формы отчета по итогам выполнения задания по распоряжению работодателя.

К тому же, по новым правилам от работника, направленного в командировку, не требуется предоставлять начальству в письменной форме отчет о выполненной поездке.

Согласно тому же постановлению Правительства РФ (№ 1595), в 2017 году командировки оформляют на основании письменного решения работодателя – приказа, распоряжения. Эти изменения по служебным командировкам в 2017 году уже должны войти в привычку.

Имейте в виду: относятся к командировкам теперь не только служебные разъезды по заданию работодателя вне места выполнения сотрудником должностных обязанностей, но и выезды в структурное подразделение предприятия (филиал, представительство и др.). Оно расположено обособленно по другому адресу, в другом населенном пункте. В том числе в пределах административной территории, на которой зарегистрирована организация работодателя.

Упрощенный порядок командирования не требует объемного документооборота, однако введенные в законодательство изменения требуют более тщательного документального подтверждения понесенных затрат. Это сделано в целях контроля за финансовой деятельностью предприятия. Как следствие – имеет место усложнение учета имущественного и финансового положения организации, его результатов.

Бухгалтерские операции и отчеты по командировочным затратам подпадают под требования Закона о бухучете № 402-ФЗ. Их фиксируют в бухгалтерской отчетной документации. В силу действующего законодательства служебные командировки в 2017 году изменения по структуре расходов на них не затронули.

Сюда по-прежнему входят:

Заработок, исчисленный из расчета среднедневного жалованья, за весь период служебной поездки;

оплата билетов на проезд к месту назначения в прямом и обратном направлении авиа-, ж/д транспортном, автобусом (за исключением такси);

компенсация расходов на использование подчиненным собственного авто при выполнении служебного задания в рамках командировки;

гостиничные траты (плата за проживание) или расходы на аренду жилья;

дополнительные затраты (это могут быть ремонт обуви, химическая чистка одежды, покупка товаров и комплектующих материалов для техники, представительские траты).

Компенсация расходов на проживание происходит 2 путями:

1. по предоставленным документам – квитанциям, счетам;

2. руководство выделяет четко фиксированную сумму, установленную внутренними правилами предприятия.

Обратите внимание, что основное изменение по командировкам в 2017 году затронуло нормы суточных, которые ранее не устанавливались в отношении страховых взносов.

С 1 января 2017 года страховые взносы не начисляют только с определенной фиксированной суммы суточных:

700 рублей – для командировок в пределах РФ;

2500 рублей – для зарубежных служебных поездок.

Однако учтите, что Трудовой кодекс РФ вообще не содержит ограничений на право работодателя устанавливать определенные размеры суточных при направлении персонала в командировки для выполнения служебных заданий.

В 2017 году предприятие может самостоятельно определять размеры суточных, что также предусмотрено ст. 346.16 НК РФ (подп. 13 п. 1), и закреплять их в своих внутренних актах. В этом случае организация отчисляет страховые взносы с разницы между нормативом и фактической величиной выданных суточных.

Командировочные расходы в 2017 году за границей

Размеры суточных при загранкомандировках в 2017 году имеют значение для расчета налога на прибыль, а также для целей исчисления и уплаты НДФЛ.Напомним, что размер суточных работодатель устанавливает самостоятельно, закрепив суммы в коллективном договоре или в локальном нормативном акте (ст. 168 ТК РФ).

Некоторые компании устанавливают различные размеры суточных при загранкомандировках в зависимости от того, в какую страну отправляется работник для выполнения служебного задания. Кстати, бюджетным организациям размер суточных при загранкомандировках устанавливает Правительство РФ. И коммерческие организации, при желании, могут ориентироваться на эти размеры суточных.

Суточные при загранкомандировках в 2017 году: таблица

Для понимания приведем некоторые размеры суточных при загранкомандировках, установленных Правительством РФ для бюджетников (Постановление Правительства РФ № 812):

Суточные при загранкомандировках: в какой валюте выдавать

Работодатель сам определяет, в какой валюте устанавливать и выплачивать суточные для загранкомандировок. Например, размер таких суточных может быть установлен в иностранной валюте, но на руки работник получит сумму в рублях, эквивалентную этим валютным суточным.

Расчет суточных при загранкомандировках в 2017 году зависит от количества дней, проведенных работником за пределами РФ.

По общему правилу суточные выплачиваются работнику следующим образом (п. 17, 18 Положения, утв. Постановлением Правительства РФ № 749):

При отправлении в загранкомандировку за день пересечения границы суточные выплачиваются как за время нахождения за границей;

при возвращении из зарубежной поездки за день пересечения границы суточные выплачиваются как за командировку внутри страны.

Правда, компания вправе установить свой порядок расчета выплачиваемых суточных.

Суточные в загранкомандировке в 2017 году для «прибыльных» целей

Всю сумму суточных (без каких-либо ограничений) можно учесть в составе расходов при определении базы по налогу на прибыль (пп. 12 п. 1 ст. 264 НК РФ).

Если суточные выдаются в рублях, то никаких затруднений учет таких расходов не вызовет – просто вся сумма списывается в состав «прибыльных» расходов.

Полученную сумму учитываем в расходах.

Суточные по загранкомандировкам-2017: что с НДФЛ

При загранкомандировках НДФЛ не облагается сумма суточных, не превышающая 2500 руб. в день (п. 3 ст. 217 НК РФ). Соответственно, с суммы сверх этого лимита необходимо удержать НДФЛ и перечислить его в бюджет.

Кстати, если суточные в организации устанавливаются в иностранной валюте, но выплачиваются работнику в рублях, то никаких перерасчетов делать не нужно (Письма Минфина от 22.04.2016 № 03-04-06/23252, от 09.02.2016 № 03-04-06/6531).

Если же суточные выплачены в инвалюте, то в целях уплаты НДФЛ нужно иметь в виду одну важную особенность: пересчитать данную сумму в рубли нужно по официальному курсу ЦБ, установленному на последний день месяца, в котором утвержден командировочный авансовый отчет (Письмо Минфина от 21.03.2016 № 03-04-06/15509).

По общему правилу суточные, выплачиваемые работникам в 2017 году, облагаются страховыми вносами по тому же принципу, что и НДФЛ. То есть взносы нужно начислить с суммы суточных, превышающей 2500 рублей (п.2 ст.422 НК РФ).

Учет командировочных расходов в 2017 году

Многие компании и ИП в процессе своей деятельности сталкиваются с необходимостью отправить сотрудников в поездку вне места постоянной работы с целью выполнения определенных поручений. Такая поездка называется командировкой (ст. 161 ТК РФ). При этом работодатель обязан сохранить за командированным работником его трудовое место, средний заработок, а также возместить понесенные им издержки, перечень которых установлен законодательством.Чтобы правильно и обоснованно учитывать командировочные расходы, бухгалтер должен иметь надлежащим образом оформленные документы, подтверждающие факт хозяйственной операции.

Учет командировочных расходов можно разделить на 2 основных этапа:

Предварительный расчет и выдача денег под отчет командированному лицу;

утверждение авансового отчета сотрудника о потраченных суммах.

Для того чтобы выплатить аванс работнику на расходы для командировки, бухгалтеру нужно рассчитать его на основании 2 внутренних документов:

Приказа или распоряжения руководителя о направлении работника компании в служебную командировку, в котором указываются Ф. И. О. сотрудника, срок и назначение поездки (для выполнения служебного задания);

письменного решения руководителя о поездке сотрудника в командировку на служебном или личном транспорте (если таковое принято).

Исходя из того, что написано в этих двух локальных документах, а также положения о командировках, разработанного и принятого в компании, бухгалтер рассчитывает денежный аванс, в который входят:

Стоимость билетов за проезд до места командировки и обратно;

оплата за проживание в гостинице;

суточные на каждый день нахождения в командировке;

другие траты, разрешенные руководством.

Размер суточных не зависит от затрат на проезд и жилье. Эта отдельная статья расходов определяется как денежные средства, необходимые для выполнения работы и проживания во время командировки (на питание).

Суточные не ограничены законодательством, и каждая коммерческая организация вправе установить их размер внутренним актом. При этом нужно помнить, что существует лимит, свыше которого необходимо рассчитывать НДФЛ и удерживать его с работника. В 2017 году этот лимит равен 700 рублям в сутки для командировок по России и 2 500 рублям - для загранкомандировок.

Аналогичные лимиты действуют с 2017 года при уплате страховых взносов (п. 2 ст. 422 НК РФ).

Выплачиваются суточные за все дни в командировке, в том числе за выходные и нерабочие праздничные, а также дни в пути и вынужденные остановки (п. 11 Положения об особенностях направления работников в служебные командировки, утвержденного постановлением Правительства РФ № 749). Отчитываться за использование суточных работнику не нужно.

Другими расходами могут быть траты на мобильную связь, интернет, оплата товаров и услуг, необходимых для работы.

Работник получает аванс в кассе организации или безналичным перечислением на карту и до окончания 3 дней после возвращения на постоянное место работы отчитывается в бухгалтерии за полученные деньги.

Для бухгалтерского учета командировочных расходов в 2017 году нет необходимости в оформлении командировочного удостоверения и служебного задания (постановление Правительства РФ № 1595). Утверждение отчета о потраченных деньгах нужно будет производить на основании тех документов, которые предоставит работник, и в соответствии с положением о командировках, принятом в организации.

Однако многие компании с целью минимизировать риски возникновения спорных с налоговиками ситуаций все еще продолжают использовать прежние правила оформления командировочных расходов. Поскольку, например, в случае использования работником собственного автотранспорта и невозможности подтверждения даты отправки и прибытия проездными документами, служебная записка, по мнению Минфина, не будет являться документом, подтверждающим сроки пребывания в командировке (письмо Минфина № 03-03-06/22368). Следовательно, у проверяющих могут возникнуть вопросы, связанные с размером суточных. А если будет оформлено командировочное удостоверение с отметками о прибытии/выбытии, то споров удастся избежать.

Учет расходов по загранкомандировкам

Командировка за границу оформляется так же, как и по России, только имеет некоторые особенности:

Добавляются дополнительные траты на оформление визы, заграничного паспорта, консульские и другие сборы, необходимые для выезда за границу (подп. 12 ст. 264 НК).

Лимит суточных, необлагаемых НДФЛ при командировке в другую страну, равен 2 500 руб. Аналогичный лимит действует с 2017 года при уплате страховых взносов (п. 2 ст. 422 НК РФ).

При поездке за границу время для расчета суточных определяется по отметке в паспорте (письмо ФНС России № МН-22-3/890).

Первичные документы, оформленные на иностранном языке, должны быть переведены на русский (п. 9 Положения по бухучету, утвержденного приказом Минфина РФ № 34н).

Если работник самостоятельно покупал валюту, то при составлении отчета ему необходимо приложить справки о ее покупке. Если такой справки не будет, то расходы будут пересчитаны по курсу Центробанка на момент получения подотчетных денег (п. 5, 6, 7 ПБУ 3/2006).

После утверждения отчета:

Остаток аванса, возвращенный в валюте, приходуется в кассу с пересчетом в рубли по официальному курсу на дату поступления денег;

перерасход, произведенный в валюте, выдается сотруднику в рублях с пересчетом по курсу на день утверждения авансового отчета.

По суточным в валюте та их часть, которая облагается НДФЛ, должна быть пересчитана в рубли по курсу на последний день месяца, в котором был утвержден авансовый отчет (письмо Минфина от 01.11.2016 № 03-04-06/64006).

Если в локальном нормативном акте компании указать размер суточных в иностранной валюте, а выплатить сотруднику в рублях, то перерасчет делать не нужно (письмо Минфина от 22.04.2016 № 03-04-06/23252).

Командировочные расходы при УСН «доходы минус расходы»

При направлении работника в служебную командировку организация на УСН рассчитывает командировочные расходы так же, как при ОСНО. Возместив сотруднику все предусмотренные законом командировочные расходы, предприятие вправе уменьшить на них свои доходы в целях налогообложения при условии документального подтверждения и экономического обоснования произведенных затрат (подп. 13 п. 1 ст. 346.16 НК РФ).

Отличительной особенностью является дата включения командировочных издержек в расходы. Поскольку учет расходов на УСН ведется кассовым методом, датой признания расходов считается дата утверждения авансового отчета. Однако в случае если работник израсходовал собственные средства и компания их ему возмещает, включить возмещаемые выплаты в книгу учета доходов и расходов следует в момент выдачи денег из кассы (п. 2 ст. 346.17 НК РФ).

Еще один нюанс. По мнению Минфина, ИП без работников на упрощенке не может учитывать расходы на собственные поездки. Аргументирует такую позицию ведомство следующим образом: командировка - это поездка сотрудника по распоряжению работодателя. А у ИП работодатель отсутствует, равно как и он сам не может являться своим сотрудником (письмо Минфина № 03-11-11/166). Суды же с такими выводами, как правило, не согласны (постановление ФАС ДВО № Ф03-3248).

Отражение командировочных расходов в бухгалтерском учете

Утвержденный авансовый отчет - по форме АО-1 или самостоятельно разработанной форме - с приложенными к нему документами, подтверждающими произведенные в интересах фирмы расходы, будут служить основанием для отражения этих трат в бухгалтерском учете.

Корректировочный расчет суточных (в случае, если командировка была короче или продолжительнее, чем было запланировано) бухгалтер при проверке авансового отчета проводит на основании билетов за проезд, из которых он берет дату отъезда и дату возвращения. Днем выезда считается текущий день, если время отправления в билетах - до 24:00 включительно, и следующий - с 00:00.

Напоминаем: если поездка была совершена на личном транспорте, то суточные считаются по путевому листу и счетам за проживание, по которым бухгалтер может отследить дату приезда и выезда для расчета суток в командировке.

Если нет никаких проездных документов, а также бумаг, подтверждающих факт проживания в месте командировки, работником предоставляется служебная записка о фактическом сроке пребывания в командировке, подтвержденная записью принимающей стороны. Ответственное лицо организации, в которую был командирован сотрудник, должно поставить отметку о дате прибытия и выбытия (п. 7 Положения о служебных командировках № 749).

Если работник воспользовался служебным или личным транспортом, и ему необходима компенсация за его использование и бензин, то он должен представить служебную записку, путевой лист, по которому рассчитывается пройденный километраж, приложить счета и чеки за покупку топлива. Возможность возмещения таких трат должна быть предусмотрена в учетной политике.

Также должны быть проверены документы по найму жилья, подтверждающие оплату: чеки, квитанции, договор найма, расписка хозяина дома или квартиры. При проверке учитывается и утверждается фактически оплаченная и подтвержденная сумма.

Бухгалтерские проводки по командировочным расходам

Рассмотрим, какие проводки в 2017 году по учету командировочных расходов предусматривает План счетов.

В день выдачи работнику аванса на командировку делается проводка:

Дт 71 Кт 50, 51 - выплачены деньги на командировочные расходы.

После утверждения авансового отчета будут сделаны проводки в соответствии с распределением потраченных сумм по их назначению:

Дт 20, 23…44 Кт 71 - суточные, билеты на проезд (без НДС), счет в гостинице (без НДС);

Дт 19 Кт 71 - отражен НДС за проезд и жилье;

Дт 68 Кт 19 - принят к вычету НДС за транспорт и проживание;

Дт 20, 44, 91-2, 08, 10... Кт 71 - учтены другие расходы;

Дт 50 Кт 71 - возврат в кассу организации остатка аванса;

Дт 71 Кт 50 - возмещение перерасхода.

В конце месяца возможна следующая проводка:

Дт 70 Кт 68 - удержан НДФЛ с превышающих лимит суточных.

Траты организации - на проезд, жилье, суточные и другие, утвержденные руководством, - компания имеет право отнести на расходы и уменьшить налогооблагаемую базу. Бухгалтеру следует ответственно отнестись к проверке отчета, чтобы у проверяющих органов не возникло никаких сомнений и вопросов.

Командировка – это служебная поездка на определенный срок, в которую работник направляется для исполнения поручения работодателя (ст. 166 ТК РФ). Работнику за период командировки выплачивается средний заработок, а также должны быть возмещены командировочные расходы. Это расходы, связанные с оплатой проезда, проживания в пункте назначения, а также суточные. Кроме того, работнику могут быть возмещены иные расходы, совершенные им с разрешения или ведома работодателя (ст. 167, 168 ТК РФ, п. 11 Положения, утв. Постановлением Правительства РФ № 749). Порядок и размеры возмещения командировочных расходов устанавливаются локальным нормативным актом работодателя или коллективным договором (ст. 168 ТК РФ). Средний заработок за период командировки облагается НДФЛ. А вот законодательно установленные компенсации, выплачиваемые работникам при направлении их в командировки, не облагаются НДФЛ (п. 3 ст. 217 НК РФ).Не облагаемые НДФЛ расходы на проезд

Оплата работнику документально подтвержденных расходов на проезд до места назначения командировки и обратно не облагается НДФЛ в полной сумме. Также при наличии подтверждающих документов не облагается налогом возмещение расходов на проезд до вокзала, аэропорта, иного места отправления транспорта к пункту назначения (Письмо Минфина № 03-04-06/3305), в том числе на такси (Письма Минфина № 03-04-05/9-549, № 03-04-06/6-180), комиссионные сборы (например, при покупке билетов у посредника), сборы за услуги аэропортов, провоз багажа (п. 3 ст. 217 НК РФ).

Если нет документов, подтверждающих расходы на проезд

По мнению Минфина, возмещение работнику стоимости проезда в отсутствие билетов подлежит обложению НДФЛ (Письмо Минфина № 03-03-06/1/26918). В то же время для подтверждения расходов на проезд могут быть использованы и другие документы, вплоть до справки от перевозчика. В ней должны быть указаны сведения о том, когда ваш сотрудник пользовался данным видом транспорта, куда направлялся и какова стоимость такой перевозки (Письмо Минфина № 03-03-05/18).

Не облагаемые НДФЛ расходы на проживание

Оплата работнику расходов по найму жилого помещения в месте командировки не облагается НДФЛ в полной сумме при наличии подтверждающих расходы документов. При проживании в гостинице это может быть чек ККТ, БСО. Если же работник арендовал квартиру, то – договор аренды и платежный документ (к примеру, чек ККТ или расписка).

Если подтверждающих документов у работника нет, то освобождается от налогообложения возмещение в сумме не более 700 руб. в день, если командировка была по России, и не более 2500 руб. в день, если командировка была за границу (п. 3 ст. 217 НК РФ). Суммы превышения должны облагаться НДФЛ.

Не облагаемые НДФЛ суточные

Суточные не облагаются НДФЛ в пределах 700 руб. в день, если работник направлен в командировку по России, и в пределах 2500 руб. в день, если направлен за границу РФ (п. 3 ст. 217 НК РФ). Но размер выплачиваемых работникам суточных определяет работодатель. И если в соответствии с вашим локальным нормативным актом работники получают суточные в большем размере, то с сумм превышения нужно исчислить и удержать НДФЛ (Письмо Минфина № 03-04-05/58060).

Также не облагаются НДФЛ следующие виды командировочных расходов:

На услуги связи;

на оформление заграничного паспорта;

на получение визы;

на комиссии в связи с обменом валюты (п. 3 ст. 217 НК РФ);

на услуги VIP-залов на вокзалах и в аэропортах (Письмо Минфина № 03-04-06/39125).

НДФЛ с командировочных расходов в 2017 году

Оплата командировочных расходов в 2017 году будет облагаться НДФЛ по тем же правилам, которые действовали и в 2016 году.

Налогообложение командировочных расходов в 2017 году

В 2017 году размеры суточных, которые не облагаются налогом и с которых не происходят страховые отчисления, не изменился. Для командировок по территории нашей страны эта сумма составляет 700 рублей в день. Для рабочих поездок за границу это сумма в разы выше и составляет 2 500 рублей.Но суточные сверх нормы облагаются налогом. НДФЛ с этой суммы будет уплачиваться на общих основаниях по ставке 13%. Также фирма должна производить страховые отчисления с суммы, которая превышает установленные льготные размеры суточных.

Для отображения величины командировочных сверх нормы в форме 6-НДФЛ нужно понять, на какую дату производить их начисление. Датой получения дохода для облагаемых налогом суточных сверх нормы является последний день месяца, в котором руководитель утвердил авансовый отчёт. Утверждение отчёта происходит после возвращения работника из рабочей поездки.

Удержание налога с суточных, которые превышают установленные размеры, производится в момент выплаты работнику заработной платы, с которой удержан НДФЛ. Но стоит помнить, что дата удержания налога не может быть раньше, чем последнее число текущего месяца. Это происходит из-за того, что НДФЛ нельзя удержать с работника до получения зарплаты. Исходя из этого следует, что перечисление платежа в налоговую будет осуществлено не позднее дня, следующего за днём удержания НДФЛ.

Пример расчёта